1998年という教訓

130円を大きく上回る最近の米ドル高・円安は、5年MA(移動平均線)かい離率で見るとプラス20%以上に拡大した動きだ(図表1参照)。同かい離率がプラス20%以上に拡大した場合、中長期的な米ドル「上がり過ぎ」懸念が強い動きと言える。

ただ、相場が行き過ぎることは珍しいことではない。ちなみに、5年MAかい離率で見て、今回以上に大きく米ドル「上がり過ぎ」となったのは、1980年以降では1998、2015年の2回。今回も、状況次第でさらに米ドル「上がり過ぎ」拡大に向かう可能性はなくはないだろう。

気を付けなければならないのは、行き過ぎた米ドル高・円安が一巡した後、その反動で米ドル安・円高へ急反転することもあるということだ。行き過ぎた米ドル高・円安が一巡し、その後一転して米ドル大暴落へ急反転となった代表的なケース、それは1998年だった。

1998年、米ドル高・円安は8月にかけて147円まで進んだ。既に、日本の通貨当局は130円程度から米ドル売り・円買い介入に出動し、円安阻止の姿勢を示していた。その上で、140円を超えてからは、円買い介入も一段と拡大した。止まらない円安に対して、1998年6月、日米協調での米ドル売り・円買い介入となったが、それでも止まらないとなると、いよいよ米ドル高・円安は加速するところとなった。

ただ止まらない相場はない。米ドル高・円安のピークは、結果的には1998年8月の147円となった。この8月、ロシアの財政破綻に伴うルーブル・ショックが起こると、それがヘッジファンド危機に連鎖し、世界経済は急にリスク回避モードとなると、為替相場も米ドル安・円高に動き出したためだ。

行き過ぎた米ドル高・円安が一段落した後の、米ドル安・円高の動きは早く、同年9月には130円程度まで米ドルは急落した。ただし、行き過ぎた米ドル高・円安の急反転のクライマックスは、翌10月に起こった。

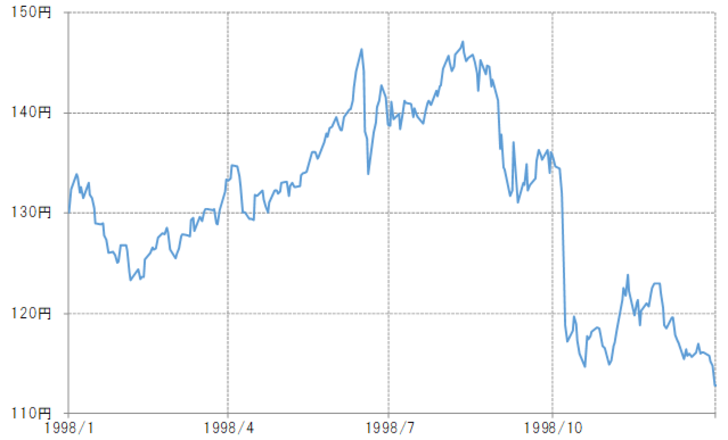

終値ベースで見ても、10月6~8日のたった3営業日で米ドル/円は20円弱もの大暴落となった(図表2参照)。日米協調介入でも止まらなかった米ドル高・円安だったのに、なぜこのような米ドル大暴落が起こったのか。止まらない米ドル高・円安から、米ドル大暴落への大反転、そんな相場において主役になったのは「プロ中のプロ」とされるヘッジファンドと見られた。

米ドル/円は、この年の10月、6~8日のたった3営業日で135円程度から110円割れ近くまで、何と20円以上もの大暴落となった。そんな米ドル大暴落の主因が、ある大手ヘッジファンドと見られたわけだ。

要するに、1998年8月に150円近いところまで米ドル高・円安となったところから、一転して翌月にかけて130円まで米ドル安・円高となったことで、一部のヘッジファンドは米ドル買い・円売り取引で巨額の含み損を抱えてしまった。このまま米ドル高・円安に戻らないと、損切りの米ドル売り・円買いが大量に発生する、そんな観測が広がる中で、大量の米ドル売りを催促するような形で起こったのが、上述の1998年10月の米ドル大暴落の本質と見られた。

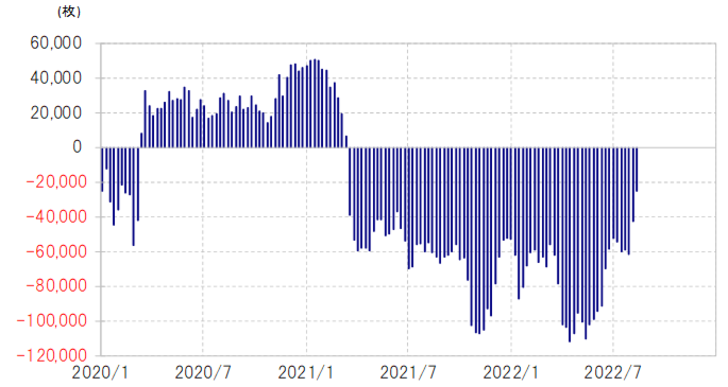

ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションを見ると、最近にかけて米ドル高・円安が続く中でも円売り取引を縮小してきた(図表3参照)。これが、これまで述べてきた1998年の教訓を参考にしている面もあるなら、円安から円高への転換は、1998年に比べると比較的緩やかになる可能性はあるだろう。