外貨割高での投資判断

2021年から円安が大きく進んだ。米ドル高・円安は、1998年以来24年ぶりの水準に達するなど記録的な円安となった。これはもちろん、外貨投資にとっては大きな利益をもたらしただろう。

ただその一方で、新たに外貨投資を始めようと考える人にとっては、記録的な外貨高・円安によって既に外貨はかなり割高になり、新たに買うには遅きに失したかもしれないといった不安がどうしても頭をかすめるところとなるのではないか。そこで、いくつかのテクニカル分析により、そんな不安の妥当性について検証してみたい。

結論的に言うと、そのような不安は、決して「的外れ」といったことではなさそうだ。図表1は、米ドル/円について、過去5年の平均値からのかい離率を見たもので、グラフが上昇すると米ドル「上がり過ぎ」、下落すると「下がり過ぎ」を示している。これを見ると、足元の米ドル高・円安は、1980年以降では米ドル「上がり過ぎ」トップ3に迫る動きになっている。

ちなみに、足元の米ドル/円の5年MA(移動平均線)かい離率はプラス22%程度。米ドル/円のチャート上で、それと同じ程度のかい離率を記録したところに赤丸印を表示したのが図表2。これを見ると、1982年はまさに米ドル高のピークだった。一方で、1998年と2015年は、さらに米ドル続伸となったものの、大枠では米ドル高の最終局面だったと言えるのではないか。

以上を整理すると、足元は米ドルなど外貨高の最終局面にある可能性が高そうだ。既に外貨高のピークに達しつつあるか、行き過ぎた動きの「もう一相場」があるかといったそんな位置付けが適切ではないか。

行き過ぎた動きの「もう一相場」と言っても、1998年も2015年も、それは10円以上の米ドル高・円安となったので、値動き自体は決して小さくはなかった。しかし、結果的にそれは行き過ぎた米ドル高・円安だったわけで、そんな行き過ぎた相場に期待する場合は、あくまでリスクを抑制する投資判断が必要だろう。

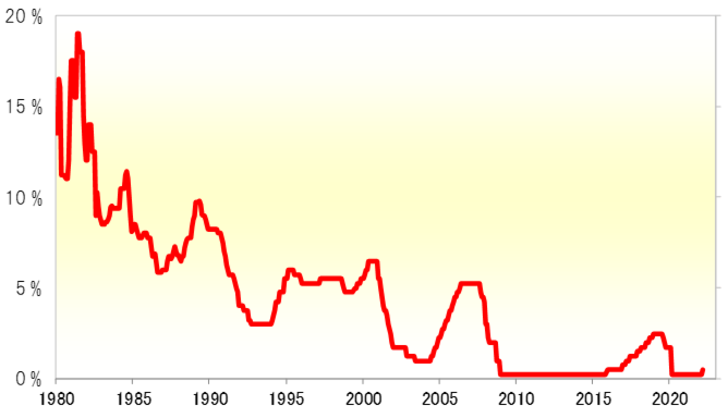

1982年のケースは、米インフレ対策の利上げに乗じた米ドル高・円安という意味では、最近の状況に似ていると言えそうだ。この局面で、FRB(米連邦準備制度理事会)は、FFレートを20%程度まで引き上げた後に利下げに転じたものの、1年余り後に利上げを再開した(図表3参照)。

これは、インフレの鎮静化は一筋縄ではいかなかった可能性を示していたのではないか。そうであれば、今回の場合も、米利上げ一巡後に米ドルなど外貨は下落に向かいそうだが、米インフレ動向次第では、比較的早く「米金利上昇=米ドル高」再燃となる可能性はあるのではないか。

以上を整理すると、米ドルなど外貨は対円でかなり「割高」になっており、新たな外貨買いは慎重さが必要になっている。ただ、米ドルがさらに10円程度上昇するといった「もう一相場」は、米インフレ対策の金融政策など次第でありえなくない。それを期待するなら、あくまで外貨買いポジションを縮小するなど、リスクのコントロールが不可欠だろう。

また、過去の米インフレ局面での米ドル高では、インフレ鎮静化に時間がかったことから、利上げから利下げへの転換を経て、再度利上げに向かうまでさほど時間がかからなかった。それを参考にしたら、今回も米インフレ対策に伴う「米金利上昇=米ドル高」の反転も長続きしない可能性はあるだろう。