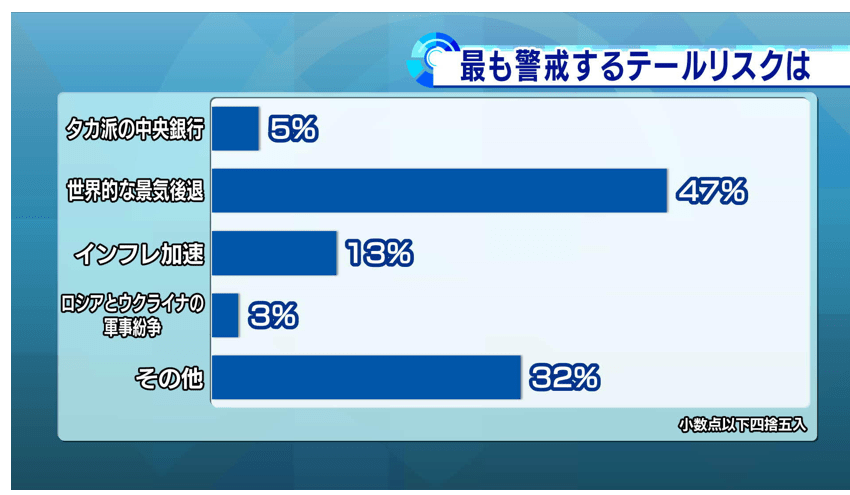

市場関係者に、もっとも警戒するテールリスクは何かと聞いた、モーサテ・サーベイでは、中銀のタカ派スタンスやインフレを抑えて、世界景気のリセッションが最多となった。

出所:テレビ東京モーニングサテライト

これは国内の市場関係者へのアンケートで、本家本元であるバンカメの機関投資家調査は少し違うが、景気後退がリスクと捉えられているのは同じ。

最近の市場は景気後退をリスクととらえているようだ。

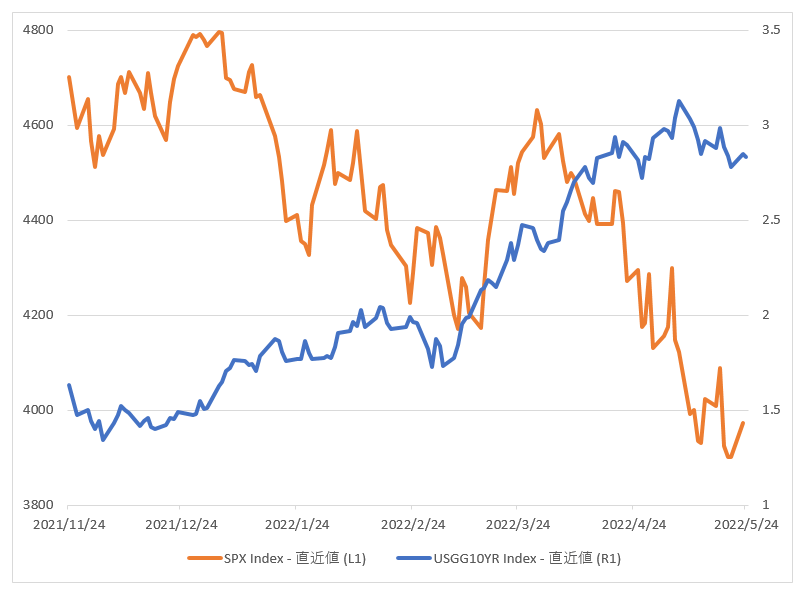

その証拠に、以前は金利上昇で株価が売られていたが(グラフ1)

グラフ1:S&P500(橙)と米国10年債利回り(青)2021年11月~2022年5月

出所:Bloombergデータよりマネックス証券作成

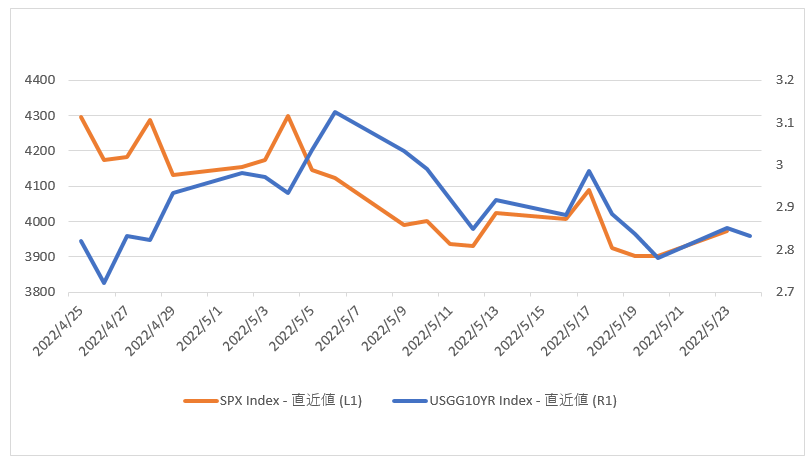

米長期金利が5月上旬にピークを付けて以降、最近は金利と株価が連動して動いている(グラフ2)。

グラフ2:S&P500(橙)と米国10年債利回り(青)2022年4月~5月

出所:Bloombergデータよりマネックス証券作成

つまり金利上昇と株高が併存するようになった。これは株価が景気敏感になってきたことの表れである。

だとするならば、もう株価は大丈夫。

理由1:長期金利がもうあがらないから。

理由2:景気後退など起きないから。

景気後退をテールリスクとしながらも、実際の市場はそれを警戒している。

これは杞憂だ。

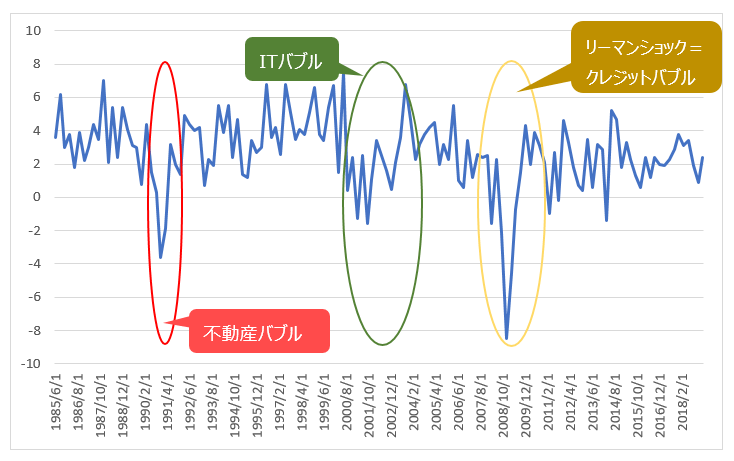

過去のリセッションはすべてバブル崩壊が引き金になって起きている(不動産バブル、ITバブル、リーマンショック=クレジットバブル)。

実質米国GDP(前期比 季節調整済 年率)

出所:Bloombergデータよりマネックス証券作成

今は崩壊するようなバブルがどこにもない。したがって、景気減速程度はあってもリセッションに陥ることはない。

起こる可能性が極めて低いことを織り込んで相場が低迷しているとすれば

その帰結は、「いい形で裏切られる」ことになる。