今日のところは反発したが、これで底入れという感がしない。下値目途をどの程度だと考えればよいだろうか。今の相場は「タイトニング・タントラム」とも言われるように、マーケットが癇癪を起している ‐というよりは、狼狽売りのパニック相場に近い。今回同様のパニック相場としては、(1)2018年秋から「ブラッククリスマス」と呼ばれた年末までの暴落と、(2)一昨年春のコロナショックが思い起こされる。

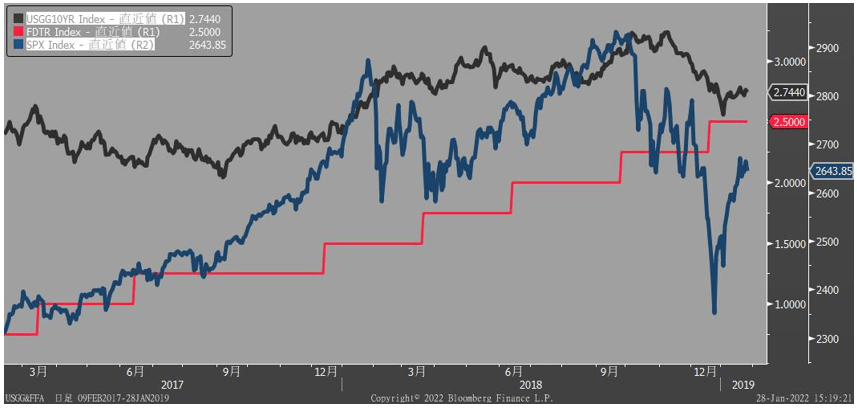

(1)はFRBの8回目の利上げとともに長期金利が上昇し、イールドスプレッドが3%を割り込んだことから株の割高感が意識され調整が始まった。確かにきっかけは長期金利の上昇だったが、その後、複合的な要因が絡み合い、何が理由で下げているのかわからないような状況になった。

結局、米国株は10月初旬からクリスマスイブまで下げ続けた。調整の日柄は約3カ月、この間、S&P500のPERは16.9倍から13.6倍まで3.3倍低下した。

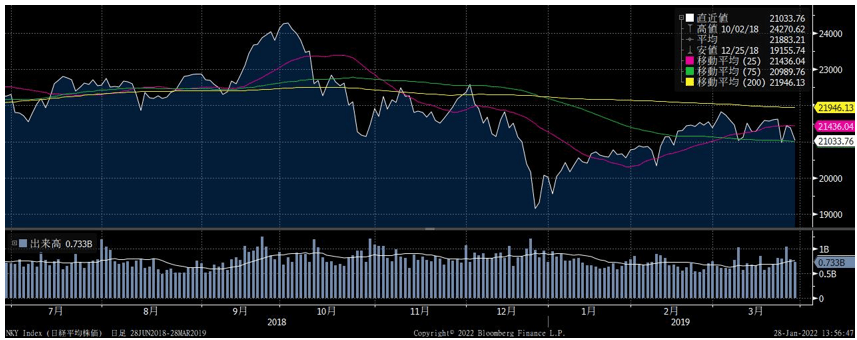

日経平均も米株に連れ安するのを免れ得なかった。3カ月で5000円強、率にして2割強下げた。PERは13.9倍から10.7倍まで3.2倍低下した。このバリュエーションの低下幅はS&P500と同じである。

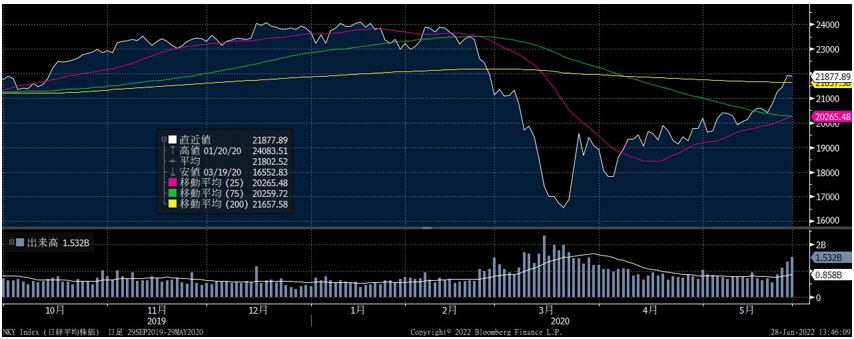

(2)は日本株のほうが先行して下落トレンドに入った。日経平均は1月下旬をピークに3月下旬にかけて7000円超、率にして3割強下げた。PERの低下幅は3.8倍であった。

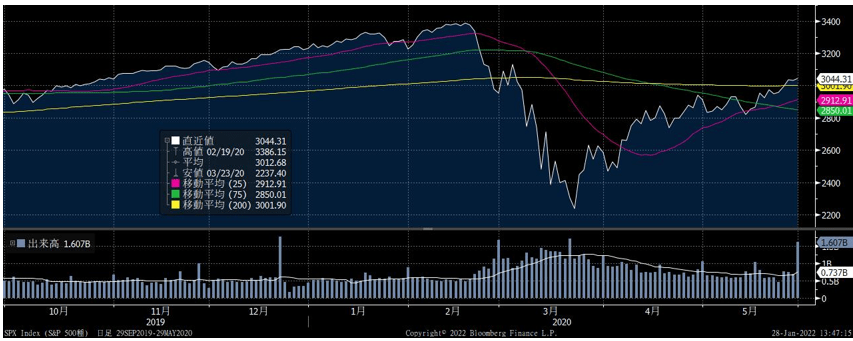

追って米国株も下げ始めた。ただ、こちらは2月下旬から3月下旬まで、約1カ月の急落で底値に達している。但し、この間のPERの低下幅は19.0倍から13.4倍まで5.6倍も低下した。

これらに比べると、現在の調整は日柄、値幅、バリュエーションの調整とまだそれほど大きなものではない。後述するように、今回の調整が(1)(2)に肩を並べるようなものになるとは思わないが、ワーストシナリオとしては、もっと下値があると覚悟しておくのがよいかもしれない。「最悪を想定し、最善を望め」という金科玉条もある。

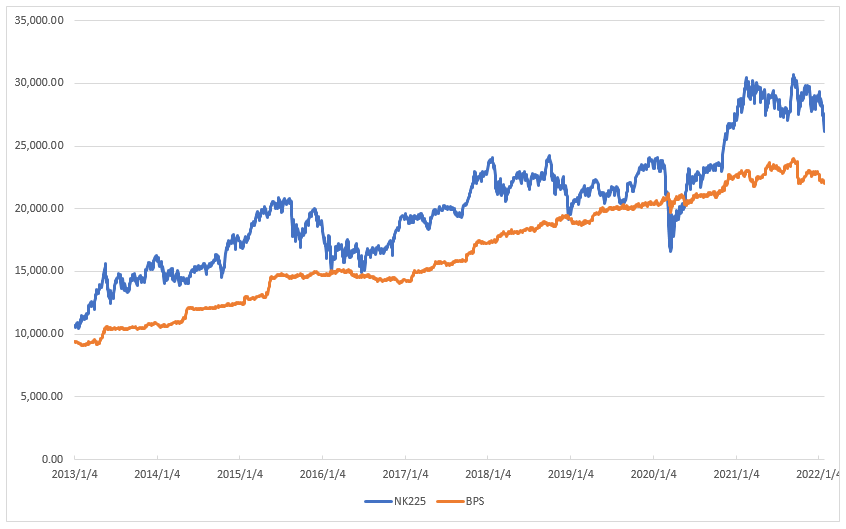

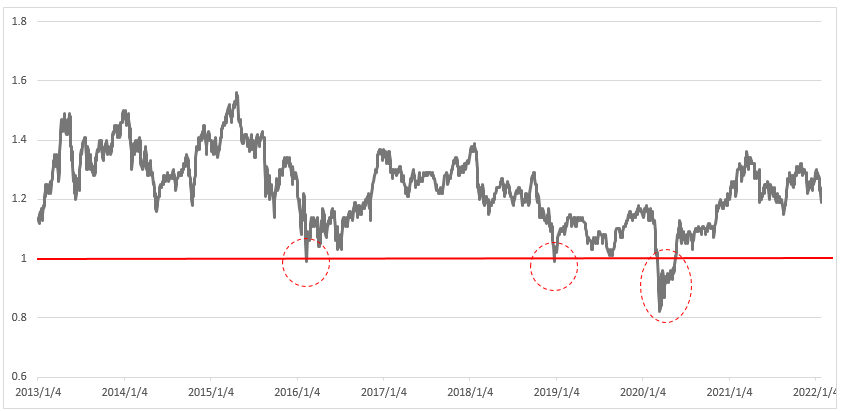

最悪のシナリオとしては日経平均PBR1倍ちょうどを覚悟しておく。今の日経平均のBPSは約2万2000円。昨年来安値だった昨日の2万6000円から4000円、率にして15%下を見ておけばじゅうぶんだろう。

リーマンショックの後や東日本大震災後の民主党政権の停滞期などは日経平均のPBR1倍割れが常態化した時期があったが、アベノミクスが始まった2013年以降、PBRが1倍を割ったのは、チャイナショック後の2016年2月に1回、上述の2018年のブラッククリスマスに1回、そしてコロナショックの急落時のみである。よほど異常な状態でもない限り、PBR1倍はマーケットのボトムとして機能する(指数ベース=市場平均でPBR1倍まで売られることがあるということ自体、日本株の異常さの象徴なのだが)。

ただし、繰り返すが、それはワーストシナリオである。そこまでの下落はないものと信じたい。まず今の下落はファンダメンタルズが改善するなか、相場が下がる逆行安で、そうした不自然なことは相場では良く起こるが長くは続かない。

まず日本でもインフレが起きてはいるものの、その程度ははるかに低いこと。それもあって欧米の中央銀行が金融引き締めに動く中、日銀は断固として金融緩和を継続すると黒田総裁は明言した。また、コロナ対応の初動が遅れたことから景気回復のサイクルが欧米とは1年遅れになっていることもあって、2022年は欧米の景気がピークから減速する見通しであるのに対して、日本は2022年のほうが昨年より経済成長率が加速する。これは今週発表された国際通貨基金(IMF)の世界経済見通し1月版でも改めて確認できる。IMFは25日改定した世界経済見通しで2022年の実質成長率を4.4%と、前回21年10月の予測から0.5ポイント引き下げたが、そのなかにあって日本の22年成長率は3.3%と0.1ポイント引き上げられている。

企業業績も堅調である。4-12月期の決算発表も出足は好調だ。日本電産(6594)は21年4~12月期の連結決算で、環境分野がけん引した営業利益が3年ぶり過去最高を更新した。ファナック(6954)も2022年3月期の純利益を前期比69%増の1593億円になりそうだとして従来予想の1508億円から増額修正した。日東電工(6988)も、2022年3月期の純利益が前期比35%増の950億円になりそうだと発表した。従来予想を50億円上回り、4期ぶりの最高益となる。カプコン(9697)が発表した2021年4~12月期の連結決算は、純利益が前年同期比52%増の267億円となり、同期間として過去最高だった。

今日の相場で大幅高になった銘柄も見ても、

信越化学工業(4063): 通期営業益予想を上方修正、期末配当予想も増額修正。

富士電機(6504):通期営業益予想を上方修正、コンセンサス上回る。

アドバンテスト(6857):通期営業益予想を上方修正、3Q累計は76%増。

と軒並み好調な決算を発表してきている。決算発表はまだ序盤戦だ。期待が低い分、思わぬ好決算で締めてみればポジティブ・サプライズとなるのではないか。

FRBの金融政策についても、少し述べておこう。市場では様々な声が錯綜して、いったい何が混乱のおおもとであるか把握しにくい。パウエル議長が会見で「1回で0.5%の大幅利上げを否定しなかったから市場が動揺している」なんていうのは、こじつけに近い。

「FOMCはインフレ抑制のために政策金利を8回引き上げることになるだろうと、マラソン・アセット・マネジメントを共同創業したブルース・リチャーズ最高経営責任者(CEO)は予想する」とBloombergは報じた。しかし、そんなことにはおそらくならないだろう。

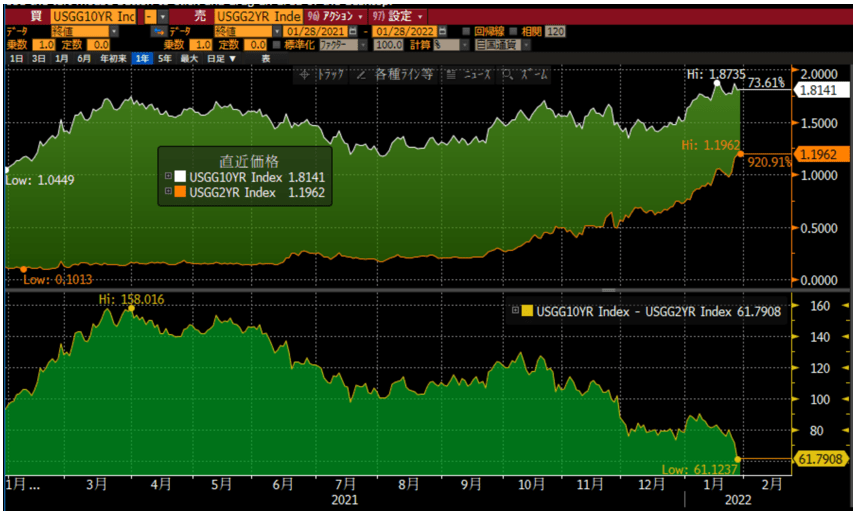

ポイントは米国債のイールドカーブだ。2年債利回りは1.19%まで上昇する一方で10年債利回りは1.81%に低下した。2年債と10年債の金利差は61bpsと2020年10月以来1年3カ月ぶりの小ささである。

これが何を意味するか。現在の2年金利は、年内25bp×5回の利上げが織り込まれている。あと3回分(=年内8回、あるいは50bp×4回、もしくは来年5回以上)を追加で織り込めば逆イールドになる。ビハインド・ザ・カーブに陥っているFRBが景気よりもインフレ抑制を優先する可能性を見ている市場参加者が多いのは事実だが、逆イールドが発生して相場をクラッシュさせては元も子もないということをFEDはよくわかっているだろう。

ベア・フラットニングが続けば、自ずと過度な利上げ観測も頭打ちになると思う。