NYダウとナスダック指数

注目のFOMC(米連邦公開市場委員会)を控える中で、このところ米国株の不安定な展開が続いたが、テクニカルには重要な分岐点に差し掛かってきたようだ。最近の米ドル/円などは、ボラティリティーの高いこの米国株の影響を、金利以上に受ける傾向が強くなっているため、米国株下落がここで止まるか、それともさらに広がるかは、米ドル/円の当面の行方を考える上でも重要な意味となりそうだ。

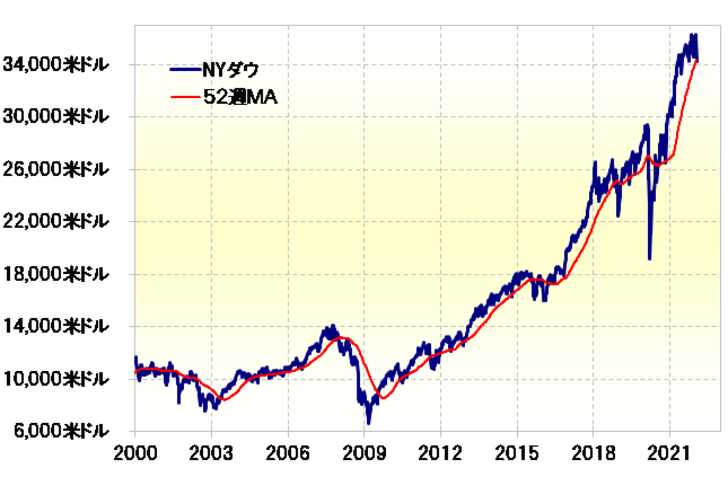

例えば、NYダウは足元で3万4400米ドル程度の52週MA(移動平均線)前後まで下落してきた(図表1参照)。2020年3月の「コロナ・ショック」など「ダマシ」は何度かあったものの、基本的に、2009年3月から続いてきたNYダウ上昇トレンドはこの52週MAにサポートされて展開してきた。

要するに、上昇トレンドが続く中で、あくまで一時的な下落にとどまるなら、この52週MA前後まで。別な言い方をすると、この52週MAを大きく、長く割り込んでくるようなら、一時的ではなく、上昇から下落へトレンドが転換した可能性を警戒する必要が出てくるだろう。

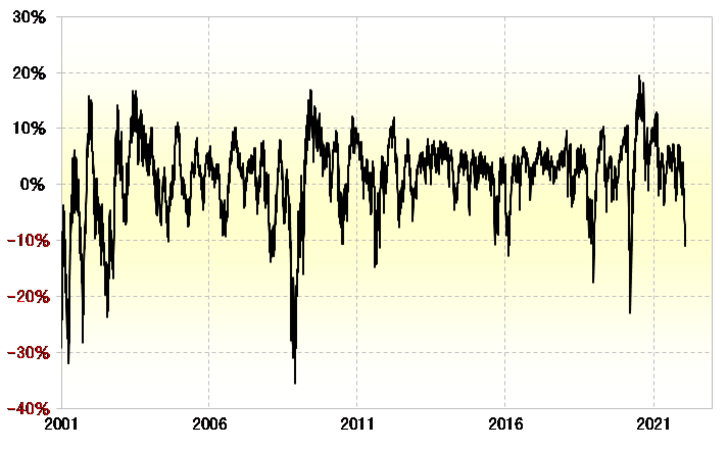

次に、最近にかけての米国株下落をリードする役割となっているナスダック指数について見てみよう。ナスダック総合指数の90日MAからのかい離率はマイナス10%程度まで拡大してきた(図表2参照)。経験的にこれは、短期的な「下がり過ぎ」懸念が強くなっている可能性を示している。

ナスダック総合指数の90日MAからのかい離率は、2000~2002年に展開したITバブル崩壊とされた大暴落局面を除くと、その後マイナス20%以上に拡大したのは2008年10月の「リーマン・ショック」、2020年3月の「コロナ・ショック」といった2回の暴落局面だけだった。

その意味では、同かい離率がマイナス20%以上に拡大するのは「余程のこと」。基本的には、同かい離率がマイナス10%以上に拡大すると、短期的な「下がり過ぎ」懸念から、下落が一巡する可能性が高まる。

以上のように見ると、NYダウ、ナスダック指数とも、テクニカル視点では、さすがに最近にかけての急落が一段落してもおかしくない段階を迎えている可能性が高そうだ。逆に言えば、ここからさらに下落が広がるようなら、一時的ではなく、下落トレンドへの転換の懸念が高まることとなるだろう。