米金利低下の考え方

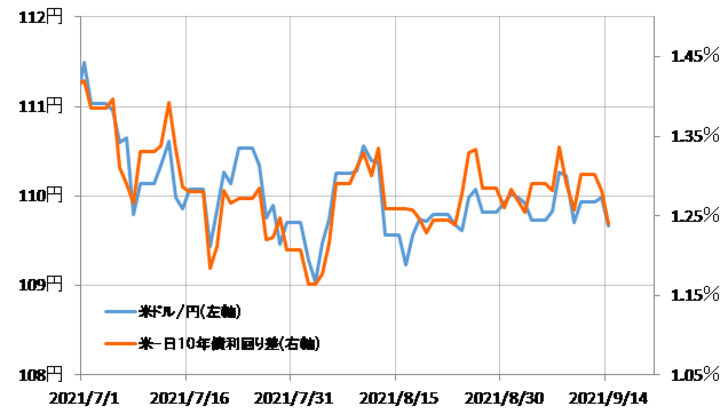

14日発表された米8月消費者物価指数(CPI)の伸び率が予想を下回ったことで、インフレ懸念が後退し、米10年債利回りは低下、1.3%割れとなった(図表1参照)。これを受けて、日米金利差米ドル優位が縮小したことで、米ドル/円も一時109円半ばまで下落した(図表2参照)。米ドル/円は小動きが長く続いているため、そろそろ一方向へ大きく動く可能性が注目されているが、ただ米金利低下=米ドル安といったシナリオには、自ずと限度がありそうだ。

【図表1】米10年債利回りと90日MA (2021年1月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

【図表2】米ドル/円と日米金利差 (2021年7月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

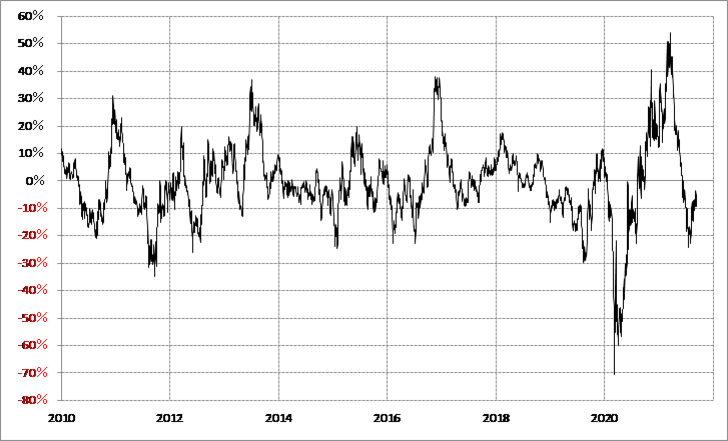

なぜなら、米金利は足元でもすでに「下がり過ぎ」気味での推移となっているので、さらなる低下は限られる可能性があると考えられるためだ。例えば、米10年債利回りの90日MA(移動平均線)からのかい離率は、14日の時点でマイナス10%程度(図表3参照)。経験的には、同かい離率がマイナス20%以上に拡大すると、「下がり過ぎ」懸念が強くなる。

【図表3】米10年債利回りの90日MAからのかい離率 (2010年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

足元の90日MAは1.4%なので、それを20%下回る水準は1.1%程度といった計算になる。以上のように見ると、米インフレ懸念後退などを受けた米10年債利回り低下は、基本的には1.1%程度までがせいぜいと考えられる。

米10年債利回りのさらなる低下余地がせいぜい0.15~0.2%だとすると、それを図表2の最近の米ドル/円と日米金利差の関係に当てはめた場合、米ドル/円の下落は最大でも108円台前半程度といった見通しになる。

米ドル/円は、すでに2ヶ月以上も109~110.5円中心の小動きが続いているため、このレンジを抜けた方向に大きく動く可能性はあるだろう。ただこれまで見てきたように、それが米ドル安方向の場合は、米金利低下余地が限られそうなことから、基本的には限界があるのではないか。