6月FOMC以降の米ドル買い戻し

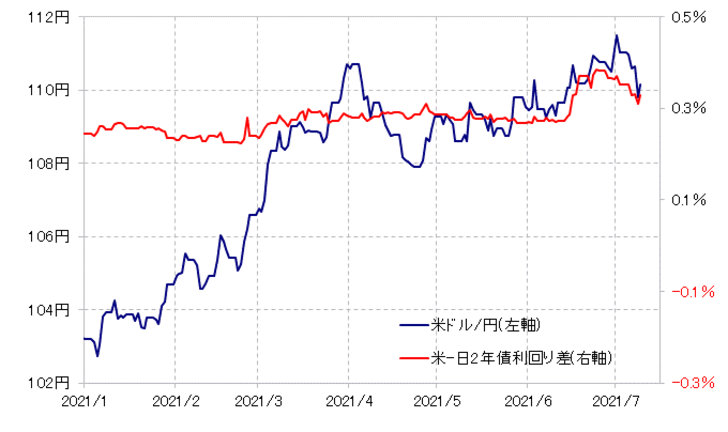

6月FOMC(米連邦公開市場委員会)以降、米ドル/円は日米の2年債利回り差との相関関係が高くなったとこれまで何度か書いてきた(図表1参照)。ただ、実はこの2年債利回り差との相関関係は、米ドル/円以外では7月に入ってからかい離が目立ってきた。

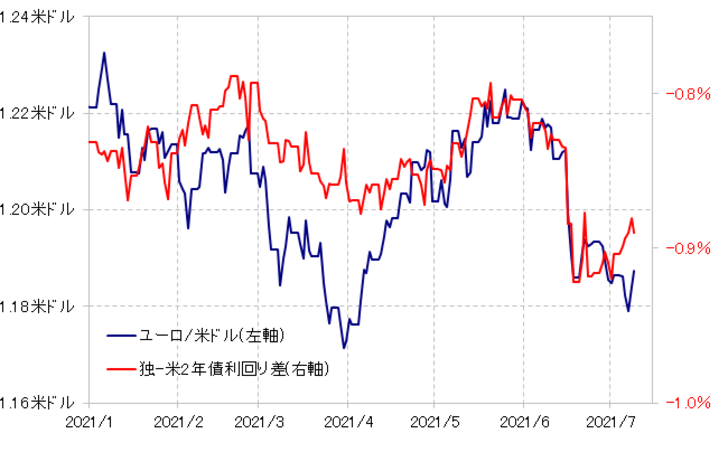

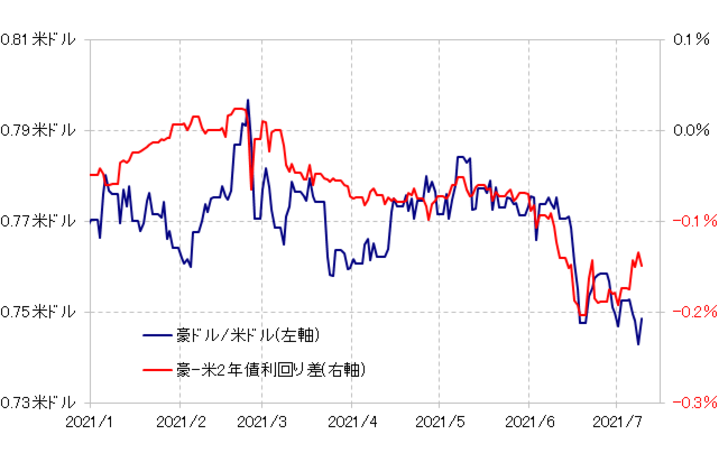

たとえば、ユーロ/米ドルや豪ドル/米ドルは、7月に入り米2年債利回りの低下が進む中でも米ドル高傾向が続いた結果、為替相場と金利差の関係は大きくかい離した(図表2、3参照)。米金利が低下し、金利差ではユーロや豪ドルにとってプラスの影響が拡大したにもかかわらずユーロ安、豪ドル安、米ドル高が続くところとなったのはなぜか。

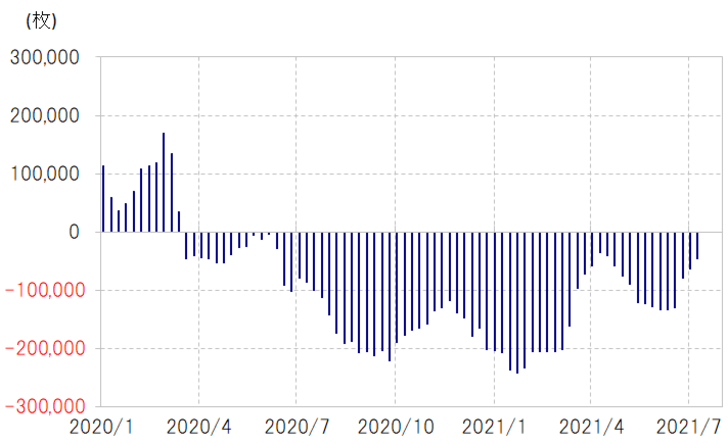

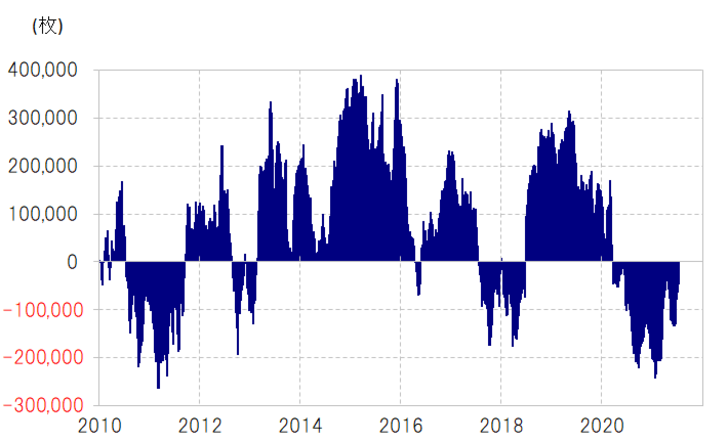

これを比較的うまく説明できそうなのは、米ドルのポジションの動きだ。たとえば、ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の米ドル・ポジションは、6月FOMCの後から米ドル売り越しの縮小が続いた。ちなみに、6月FOMC前の同ポジションは13万枚程度の売り越しだったが、先週はそれが4万枚程度まで縮小した(図表4参照)。

米ドル売り越しの縮小とは、米ドルの買い戻しと言い換えてもいいだろう。要するに、6月FOMCの後から米金利が急騰する中で米ドル買い戻しが広がり、そして7月に入ってから米金利は低下に向かったものの、それを尻目に米ドル買い戻しが続いたことから、金利差からかい離する形で対ユーロや対豪ドルでは米ドル高が続いたと考えると一応辻褄は合いそうだ。

それにしても、なぜ「金利差無視で米ドル買いを急ぐ」といった動きになったのか。それにはやはり、6月FOMCをきっかけに急浮上した米金融緩和見直しの可能性の影響が大きいのではないか。

そもそも、2020年3月の「コロナ・ショック」以降、米ドル売りが急拡大した。CFTC統計の投機筋の米ドル・ポジションは売り越しが最大で20万枚以上に拡大した。これは、2010年以降の最大の売り越しに迫るものだった(図表5参照)。

これだけの米ドル売り急拡大をもたらした一因は、「ドル・キャリー」取引の影響もあったのではないか。コロナ対策で低利で大量に供給された米ドル資金を調達し、それを売って買った外貨でその国の株式などに投資する。この米ドル売り運用とも呼ばれる「ドル・キャリー」取引は、2021年初めにかけて米ドル/円が102円台まで下落するなど米ドル全面安が展開した中での為替差益、そして株高に伴う値上がり益で二重の利益をもたらした可能性があった。

2021年2月以降米ドル相場が反発に転じると、この米ドル売り運用も縮小したと見られ、上述の投機筋の米ドル・ポジションでも売り越しがピークからは大きく縮小していた。そういった中で、6月FOMCをきっかけに米金融緩和見直しの可能性が浮上した。米ドル売り運用、「ドル・キャリー」取引にとってのアキレス腱は調達コストの上昇、つまり金利の上昇だ。このため、借りていた米ドル資金の返済を急いだ結果が、米ドル買い戻しの急拡大の一因だったのではないか。

すでに述べたように、「ドル・キャリー」もピークはかなり前に過ぎただろうが、まだ残っているポジションが米ドル買い戻しを迫られることが、金利や株などで説明できない米ドル高を短期的にもたらす可能性はあるのかもしれない。