ISM指数→米金利→米ドルといった「連想」

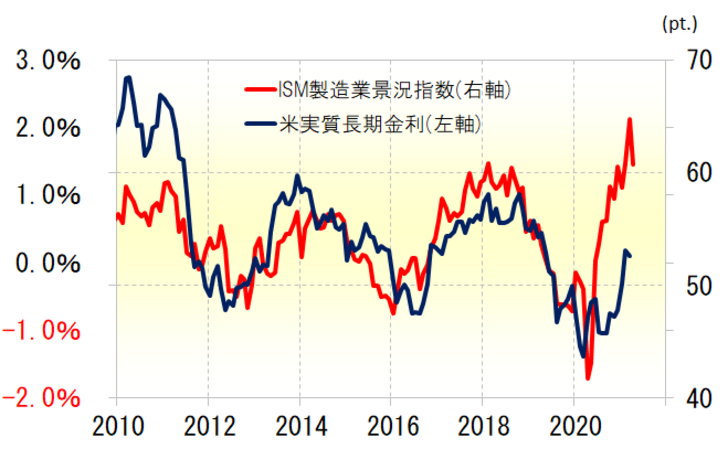

日本のゴールデンウィーク中、3日に発表されたISM製造業景況指数は、事前予想の65、そして前月の結果、64.7を大きく下回る60.7となった。ところで、この指標は、米金利と一定の相関関係がある(図表1参照)。その意味で同指数のピークアウトは、米金利のピークアウトの示唆としても注目される。

【図表1】米金利とISM指数 (2010年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

ISM製造業景況指数は、米金利でも名目金利からインフレ率を引いた実質金利を重ねると、より相関性が高まる。両者の関係からすると、急ピッチのISM指数の上昇を後追いする形で、米実質金利は一段と上昇する見通しとなっていた。

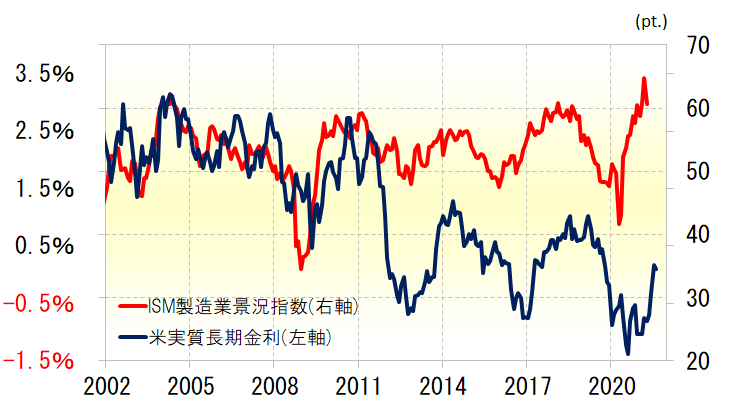

ただ、2010年以前まで両者の関係を遡ってみると、金利の変化には「段差」があったことがわかる。つまり、2010年以前のISM指数と金利の関係で、その後の金利水準の説明は困難だった(図表2参照)。ただ、転換のタイミングはほぼ一致してきた。

【図表2】米金利とISM指数 (2002年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

以上からすると、ISM指数の米金利に対する示唆において重要なのは、金利水準ではなく、金利の基調転換のタイミングということではないか。そういった見方が正しければ、今週発表されたISM指数の急低下は、米実質金利の当面のピークアウト示唆の可能性に注目する必要があるものではないか。

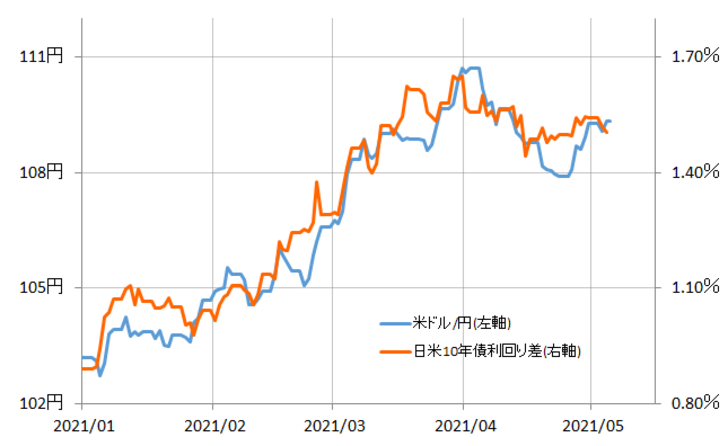

米ドル/円は、そんな米金利が主役となった日米金利差とこの数ヶ月高い相関関係が続いてきた(図表3参照)。この関係がこの先も続くなら、上述のように米金利の上げ渋りにより、米ドル/円も当面上げ渋る可能性がありそうだ。

【図表3】米ドル/円と日米金利差 (2021年1月~)

出所:リフィニティブ社データをもとにマネックス証券が作成