4月に入り反落した米ドル/円

3月末にかけて、一気に111円近くまで一段高となった米ドル/円だったが、4月に入ってからは反落に転じている。今回はその理由と、今後の米ドル/円下落の目途について、これまでも基本的に述べてきたことの繰り返しになるが、改めて考えてみたい。

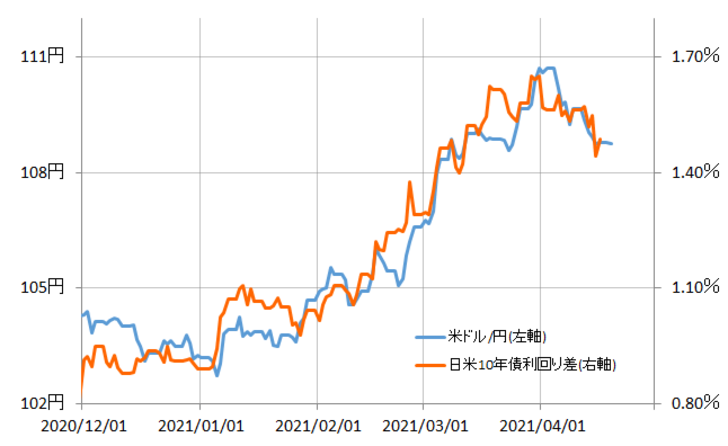

米ドル/円が上昇から下落に転じた動きを比較的うまく説明できるのは日米金利差だろう(図表1参照)。その意味では、米ドル/円が4月に入ってから反落に転じたのは、それまで急騰した米金利が低下に転じ、金利差米ドル優位の縮小をもたらしたことが主因だろう。

ここで1つポイントになるのは、なぜ4月に入ってから米金利が低下したかということだろう。4月に入ってから発表された米景気指標は、3月の雇用統計や小売売上高など、むしろ予想を大きく上回るものが多かった。普通に考えたら、米金利はもっと上がってもおかしくなったところ、逆に低下に転じるところとなった。

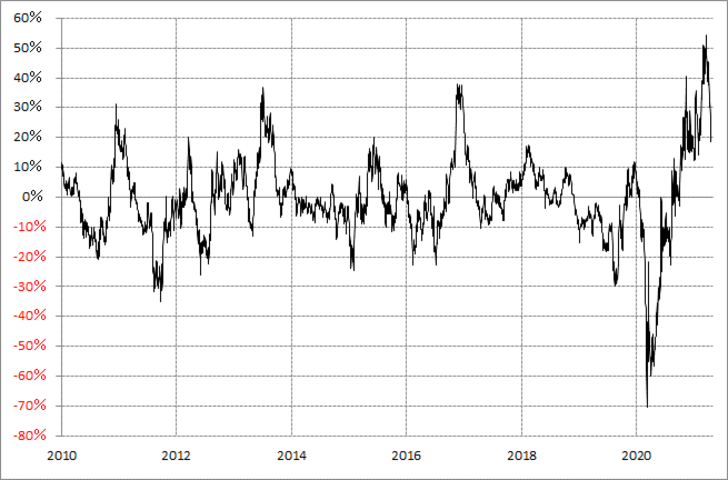

これに対する回答として、これまで私が説明してきたのは米金利「上がり過ぎ」の反動ということ。たとえば、米10年債利回りの90日MA(移動平均線)からのかい離率は、最近までに空前の「上がり過ぎ」懸念を示すものとなっていた(図表2参照)。米金利が空前の「上がり過ぎ」の可能性があったということからすると、上述のように米景気「絶好調」の結果に対しても、米金利の上昇が限られ、むしろ低下に向かったことも辻褄は合うだろう。

さて、米ドル/円はこのところ米金利を主役とした日米金利差と連動してきた。その関係が続いている限り、基本的に米金利が低下すると米ドル/円も下落する可能性があるわけだが、ではいくらまで下落する可能性があるのか。

米ドル/円は、2月末から先週まで8週連続といった具合に「長く」、52週MA(移動平均線)を上回った(図表3参照)。経験的には、このように52週MAを「長く」といった具合に本格的にブレークする動きは一時的ではなく、継続的なトレンドとして展開している可能性が高い。

ただし、実際に米ドル高トレンドが展開しているとしても、相場なので一時的な下落はある。そんな一時的な動きは、経験的には52週MA前後までがせいぜいだった。足元の米ドル/円52週MAは106円程度。

以上をまとめると、今回の米ドル/円反落が、相関性の高い米金利の短期的な「上がり過ぎ」修正が主因であるあくまで一時的動きなら、米金利の低下をにらみながら、最大でも106円前後までがせいぜいといった見通しになりそうだ。