米ドル/円を決めるのは金利

15日発表された米景気指標は、3月小売売上高や4月NY連銀景況指数など大幅に改善する結果が相次いだものの、米ドル/円は一時108.6円まで続落した。4月9日付けレポート「米景気『絶好調』でも米ドル反落の理由」でも書いたように、この背景には、米ドル/円の連動の対象がそれまでの株から金利に変わっているということがあるだろう。

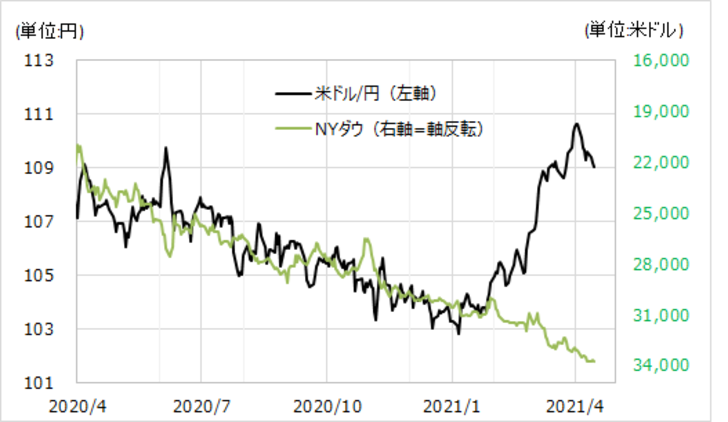

米ドル/円は、2021年1月の102円台から、最近にかけて一時110円以上に反発した。102円台までの下落は、NYダウなど米国株と一定の逆相関関係(米ドル安・米国株高)で展開していたが、反発に転じてからの動きは、その関係が大きく崩れたものだった(図表1参照)。

要するに、2020年3月の「コロナ・ショック」と呼ばれた世界的な株大暴落が一段落した後、いわゆる「コロナ後」、米ドル/円が102円台まで下落した動きは、基本的に米国株と逆相関、つまり米国株高と連動してきたが、その関係が崩れ、米国株高とかい離する形で一時110円を超えるまでの米ドル/円反発となったわけだ。

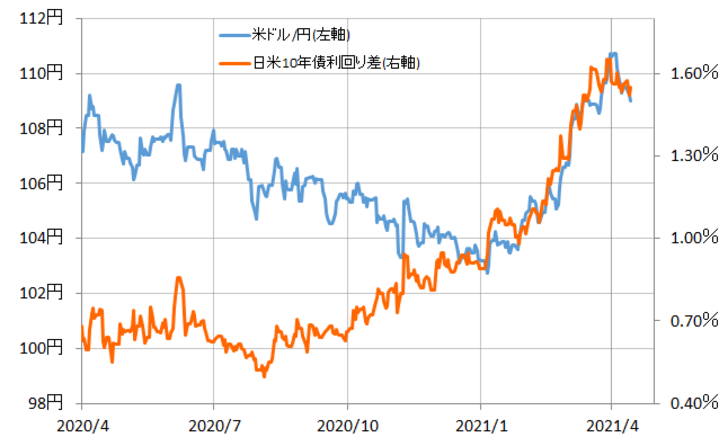

そんな米ドル/円の反発は、日米金利差と連動するものだが、(図表2参照)反発前の株高と逆相関で展開した米ドル/円の下落は、日米金利差ではほとんど説明できないものだった。

以上から確認したいのは、2020年4月からの「コロナ後」の米ドル/円相場は、102円台までの下落は米国などの株価と逆相関で連動、ところが102円台からの反発では金利差と連動といった具合に、連動の対象も変わったということだ。

要するに、「コロナ後」、株価と逆相関で連動した米ドル/円の下落、そしてその後日米金利差と連動する形で反発に転じた米ドル/円。こんなふうに振り返ると、「コロナ後」の米ドル/円は、まったく異なるいわば「別々の顔」で展開してきたということにもなるのではないか。

さて、以上のように見ると、米ドル/円の「今の顔」は、株ではなく金利で決まるというもの。この関係がこの先も続くなら、米ドル/円の行方は、金利が基本になる。その金利、米長期金利の目安となる米10年債利回りは、4月に入り、予想以上の景気指標やインフレ率の上昇が続く中で、むしろ低下リスクが目立った。

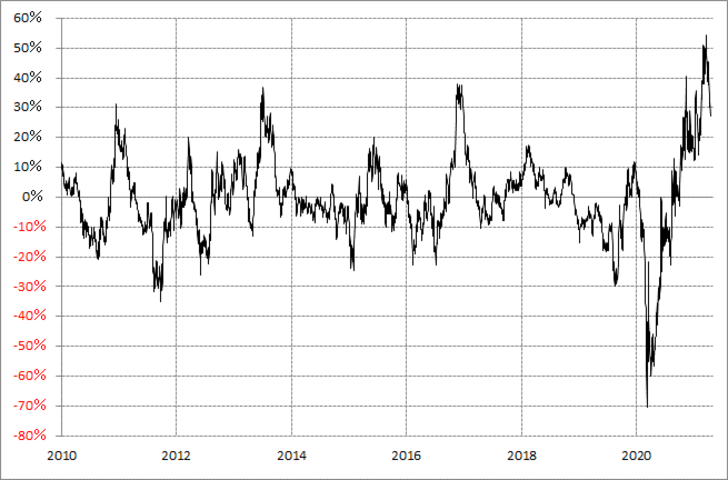

まさに15日も、3月小売売上高や4月NY連銀景況指数など大幅に改善する結果が相次いだが、米10年債利回りは大幅な低下となった。これは、90日MA(移動平均線)からのかい離率が示すような、「上がり過ぎ」反動ということではないか(図表3参照)。

経験的に、90日MAから見た「上がり過ぎ」反動は、90日MA割れまで続くことが少なくなかった。足元の米10年債利回りの90日MAは、1.3%近くまで上昇中(図表4参照)。米ドル/円が、株ではなく、米金利及び金利差に連動対象を移した状況がこの先も続くなら、90日MA前後までの米金利反落リスクをにらみ米ドル/円続落、というシナリオが引き続き注目されそうだ。