株と為替の関係

米国株の下落リスクが目立ってきた。ところで、そんな米国株の動向は、過去半年程度の関係を前提にしたら、米ドル・ストレート、ユーロ/米ドルや、豪ドル/米ドルの行方を決める可能性がある。

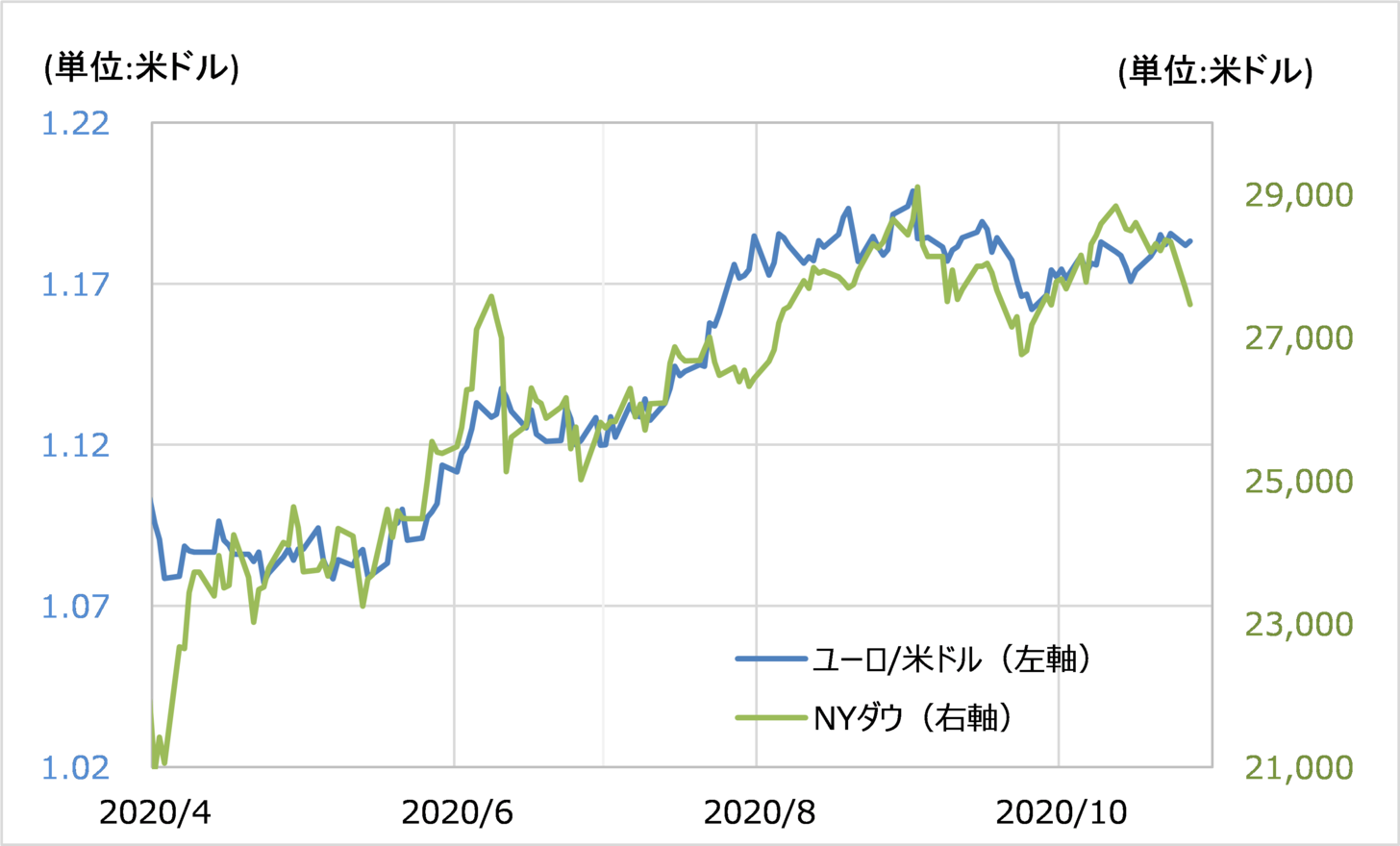

図表1、2のように、3月の「コロナ・ショック」一段落後、ユーロ/米ドルなどは米国株、とくにNYダウと高い相関関係が続いてきた。さて、この関係がこの先も続くなら、かりにNYダウが2万5千ドルを目指し一段安になるなら、ユーロ/米ドルも1.12ドル割れを目指す見通しになる。また、豪ドル/米ドルの場合なら、0.67ドル程度を目指すといった見通しになる。

【図表1】ユーロ/米ドルとNYダウ(2020年4月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

【図表2】豪ドル/米ドルとNYダウ(2020年4月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

それとも逆に、米ドル高へ向かう可能性はあるのか。たとえば、最近の関係を前提とした場合、NYダウが2万9千ドルを大きく上回るようなら、ユーロ/米ドルもこの間の高値である1.2米ドルを更新する見通しになる。

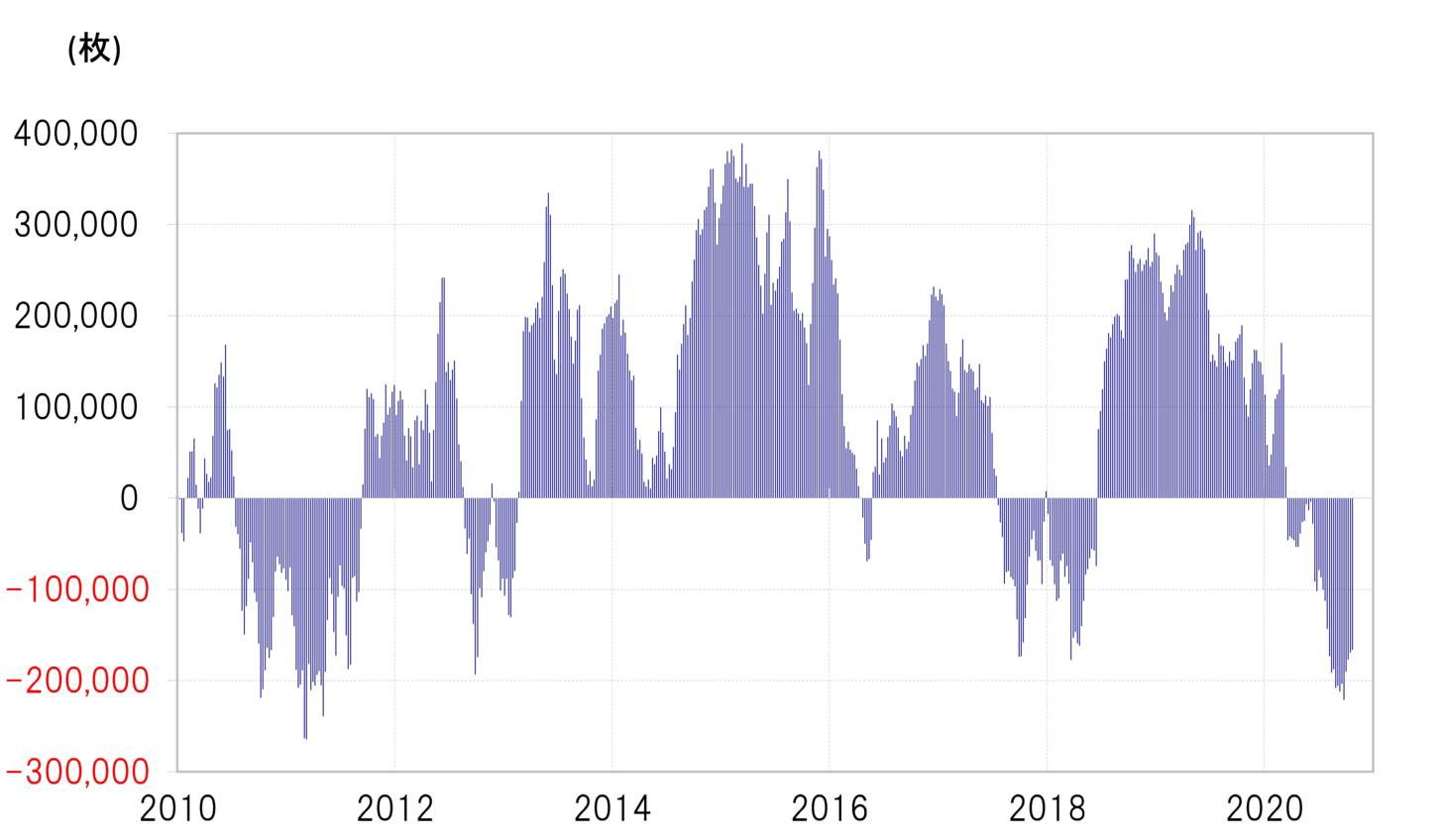

このように米国株と米ドル・ストレートの相関性が高い状況が続いてきたのは、米ドルを売って購入した外貨でその国の株価などを買うといった米ドル・キャリー取引の影響があったと私は考えてきた。それを示すかのように、「コロナ後」世界的な株価反発が続く中で、CFTC(米商品先物取引委員会)統計の投機筋の米ドル・ポジションは記録的な売り越しとなってきた(図表3参照)。

【図表3】CFTC統計の投機筋の米ドル・ポジション (2010年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

このような米ドル売りは、投資した先の株価が下落すると買い戻しとなる。この結果、株安・米ドル高となり、その裏返しとしてユーロや豪ドルが下落するといった構図が基本になっていると考えられる。