「豹変」してきた米大統領選挙年の米ドル/円

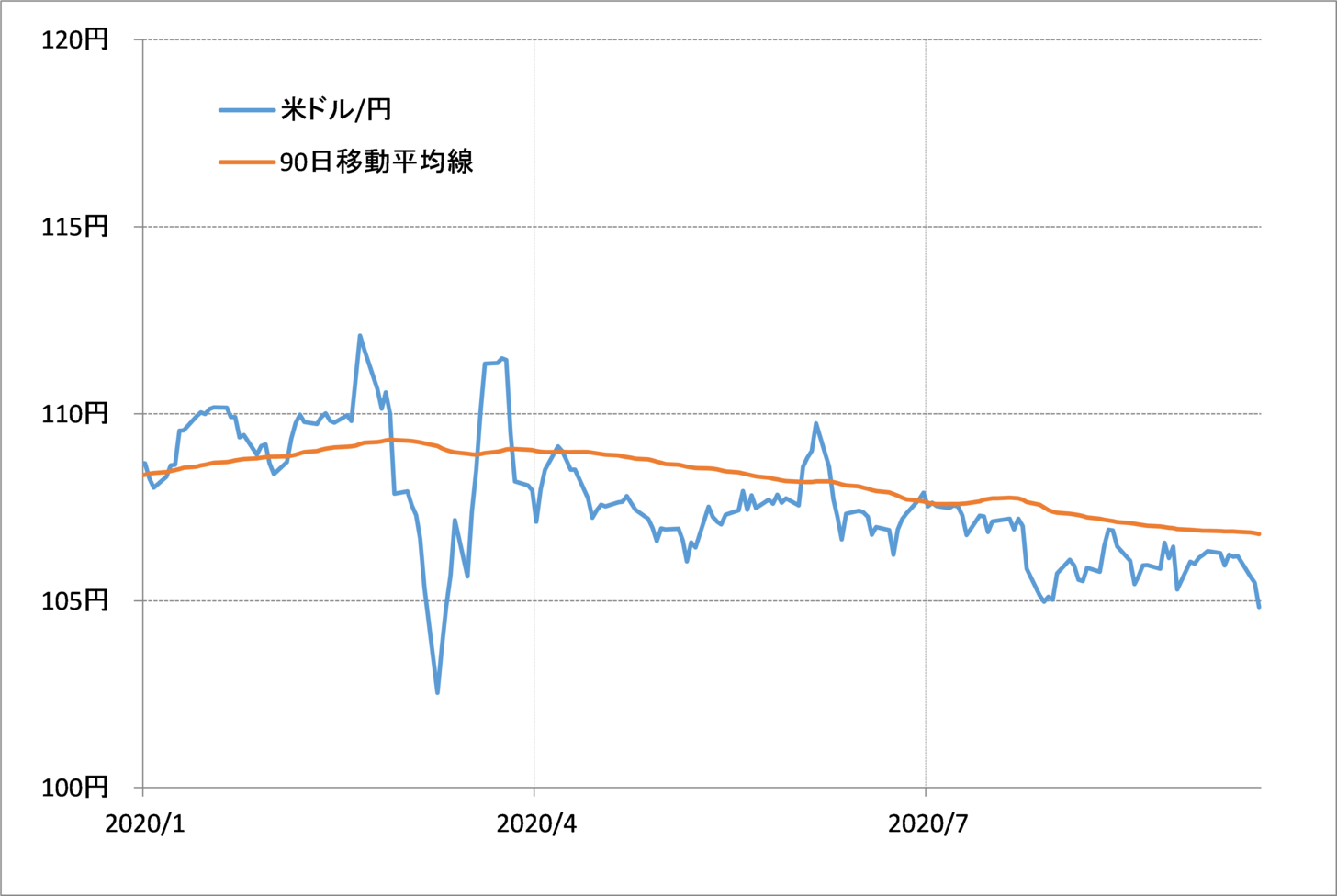

今年の米ドル円は、3月の「コロナ・ショック」の乱高下はあったものの、それを除くとおおむね105~110円中心の小幅なレンジでの推移となってきた(図表1参照)。ただし、米大統領選挙前の米ドル/円といった意味では、このように方向感の乏しい小動きが続くというのは「いつものこと」でもある。

為替相場の代表的なアノマリーに、米大統領選挙年の米ドル/円は、選挙前は小動きが続くものの、選挙を前後したタイミングでとたんに一方向に大きく動き出すと、年初来の高安値のどちらかを更新するということがある。ちなみに、アノマリーとは、論理的な説明は困難ながら、頻繁に繰り返される法則といった意味だ。

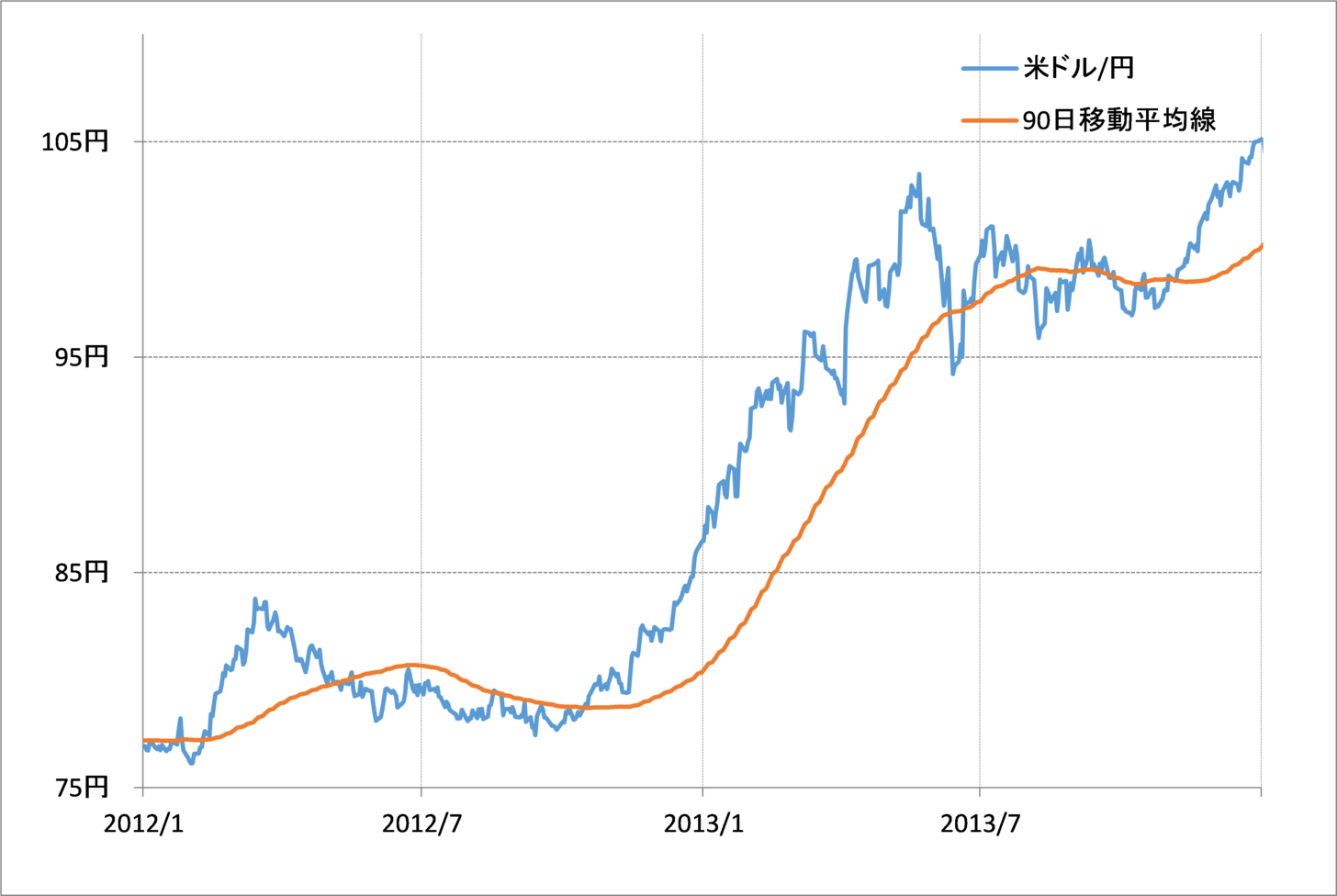

このアノマリーのとりわけ典型的なケースとなったのは、2012年と2000年だろう。前者では、選挙前まで75~85円といった小幅のレンジで推移していた米ドル/円だったが、選挙前後から米ドル一段高に向かった(図表2参照)。後者では、選挙前の米ドル/円は100~110円のやはり小幅レンジでの推移が続いたが、選挙が終わるとやはり米ドル一段高へ向かうところとなった(図表3参照)。

ちなみにこれら以外でも、2016年は「トランプ・ラリー」と呼ばれた米ドル一段高が起こり、また2008年は「リーマン・ショック」と呼ばれた米ドル一段安が起こった。大統領選挙を前後して米ドル/円が一方向へ大きく動き出し、年初来の高安値更新に向かうといったアノマリーは、印象的な結果となってきた。

ここで一つ注目されるのが、小動きから一方向への大相場に変わる「サイン」だ。一つは、これまで繰り返し述べてきたように大統領選挙前後というタイミングの共通性。そしてもう一つは、小動きから大相場へ変わることで、移動平均線からのかい離率が拡大を始めるということ。

移動平均とは、過去の平均値。従って、小動きが続くと、移動平均からのかい離率は小幅に収れんする。そして一方向に動き出すと、過去の平均値からのかい離が拡大する。米大統領選挙年の米ドル/円が一方向に大きく動き出す時には、90日MA(移動平均線)からのかい離率が±2%以上に拡大した辺りが一つの目安になってきた。

さて、これを足元の米ドル/円に合わせてみると、90日MAが106.8円程度なので、終値で104円半ばを下回ってくると、90日MAからのかい離率はマイナス2%以上に拡大する計算になる。

以上のように見ると、足元で104円半ばを大きく割り込んでくるようなら、それは方向感の乏しい小動きから、年初来の米ドル安値、101円更新を目指す米ドル一段安の始まりの可能性も注目してみたいところではないか。