以前から「4-6月期の決算発表で業績のボトムを確認、アク抜けして相場は上放れ」というのをメインシナリオに掲げてきたが、その通りの展開になってきた。メディアでは相変わらず、「悪化している業績と乖離」などという論調が目立つが、何度も言う通り、株価は先を見る。足元の業績悪など見ないのである。

それに「業績は悪化している」のか?日経新聞は決算発表のこの時期、毎日「決算ダッシュボード」という決算集計のコーナーを掲載する。それによれば3日時点で78%減益だった上場企業の4-6月期純利益はトヨタや任天堂が決算発表した7日時点では68%減益に、SBGが発表した12日時点では55%減益へと日に日に減益幅が改善してきた。4-6月期は3社に1社が赤字だが、通期にはぐっと減る。21年3月期は約3割の減益だが、これから期を追うごとに減益幅も縮小するだろう。「業績は悪化している」というのは現在進行形だが、9分9厘ボトムになったであろう4-6月期のことをいうなら「業績は悪化していた」という過去進行形が正しい表現だ。ここから先をみた場合、業績は「改善していく」と表現するべきであろう。

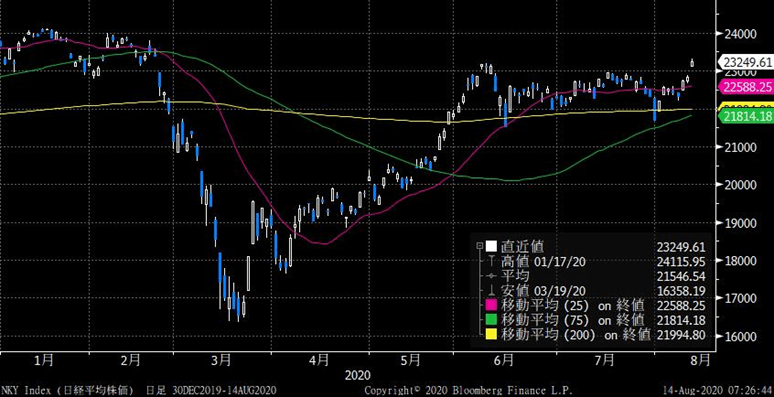

200日線まで割り込んだ6月中旬と7月末の2回の急落で「弱気筋を振るい落して」軽くなった相場は、想定通り上放れた。75日線がもうすぐ200日線を下から上に抜ける。ゴールデンクロスを達成する。それを弾みにして年初来高値圏に迫っていくだろう。

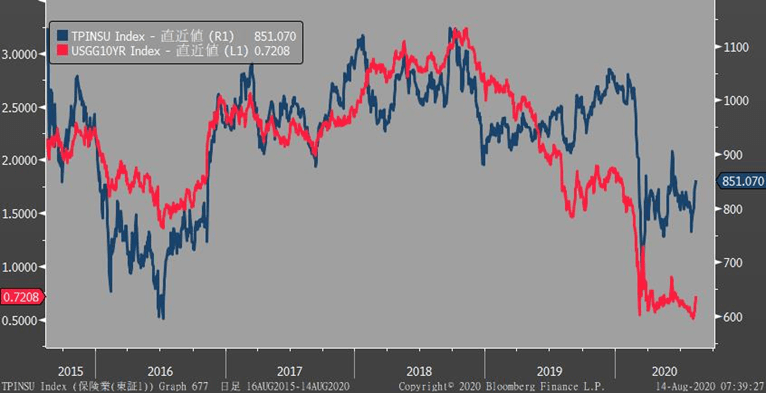

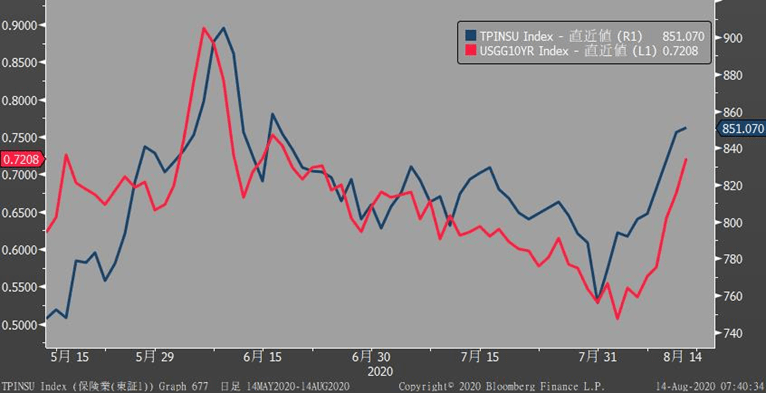

これまでのグロース一辺倒の相場からバリュー物色の流れも散見される。MONEY PLUSのコラムで書いた通り、グロース/バリューという分類には疑問なところもあり、単なるリターン・リバーサルといったほうがいいかもしれない。ここにきて銀行・保険などが物色されているのは金利上昇に連れている。特に生保の株は金利との連動性が高い。(理由は生保のALM、エンベディッド・バリューと金利との関係について書いた過去のレポートを検索して参照してください)

第一生命(8750)は純利益が前期比5.7倍の1840億円になるとの見通しを示し買われたが、前期の多額の積立金計上の反動で大幅増益になっただけ。自社株買いは好感されたかもしれない。ただ、第一生命が買いを集めているのは足元の金利上昇があってこそ。金利もどこまでも上昇するわけではない。深追いは禁物だろう。

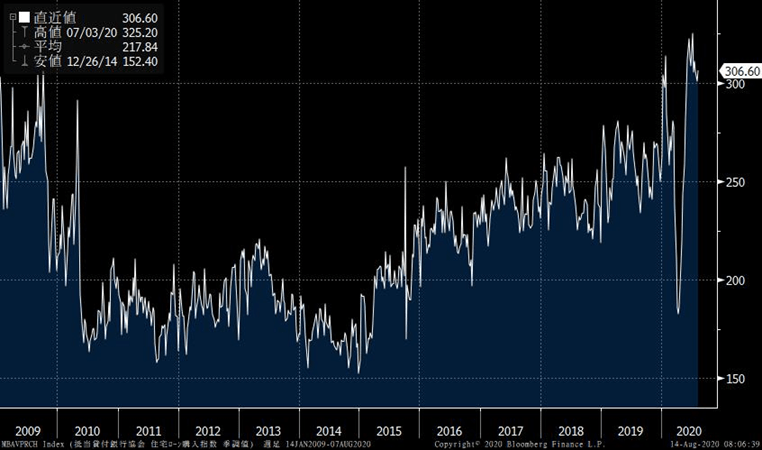

金利は - 米国金利の話である - 一時の大底からは離れたようだが、当面は低位にとどまるだろう。米国の住宅市況は金利感応度が高い。米抵当銀行協会(MBA)が発表している住宅ローン申請統計によると、購入向け申請指数は2009年1月以来の高水準にある。低金利の追い風に加えて、在宅勤務の拡大で郊外に家を買おうという人が増えている。

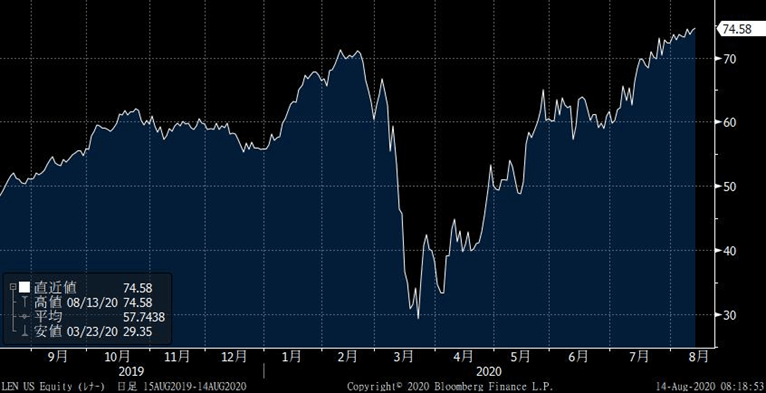

米国市場ではレナーなどの住宅株が軒並み上昇している。

日本株でこの恩恵を受けたのが住友林業(1911)。12日に発表した4~6月期連結決算で、純利益が前年同期比10倍の57億円と同期間として過去最高となり、通期の業績予想も上方修正した。住宅ローン金利の低下を背景に、米国で戸建て販売が好調だった。株価は急騰し過ぎているので、これをジャンピングキャッチするのは勇気がいる。

それなら信越化学(4063)のほうがよい。信越化の塩ビ樹脂は世界シェア首位で、住宅の配管やインフラなどに使われる。米国の住宅が好調なら住宅向け塩化ビニール樹脂の販売拡大が期待される。半導体の需要も強い。同社の半導体シリコンウエハーは主力の口径300ミリメートルで、4~6月は月平均で過去最高の出荷量を記録した。信越化は半導体関連でもあり米国の住宅市況好調の恩恵も享受できる。PER17倍、株価も落ち着いていて、仕込み時と思われる。

米国の住宅とは離れるが、押し目買いを狙うならCTC(4739)がいい位置にある。4~6月期は、純利益が前年同期比26%増と申し分ない好決算だったにもかかわらず、大手証券のレーティング引き下げで急落した。生産性改善のためのシステム投資需要や、5G関連のネットワーク構築需要など同社の良好な事業環境は変わらない。加えて同社は商業施設や交通機関など向けにソーシャルディスタンスのシミュレーションサービスを開始すると発表した。顧客の待ち行列をどのように整備すれば新型コロナウイルスの感染を予防しやすくなるかなどについて検証できるという。これも引き合いの良さそうなサービスだと思われる。

株価は75日線できれいにサポートされている。この押し目は拾いたい。

かねてから推奨のコムチュア(3844)、ジャストシステム(4686)などの押し目も拾っていいだろう。NEC(6701)も無論である。