リスクオフ拡大は「きっかけ」より景気との関係が重要

新年早々、米国とイランの関係緊迫化、「中東危機」を受けて、金融市場が大きく動いた。1月8日午前、イランによる米国への報復行動が報道されると、米ドル/円は107.6円台まで急落、日経平均も一時600円以上の大幅安となった。では、今後の金融市場への影響について、どのように考えたら良いだろうか。

「中東危機」を受けて、株安・円高、リスクオフは拡大するだろうか。ただリスクオフの拡大は、経験的には、「きっかけ」より景気との関係が重要だった。

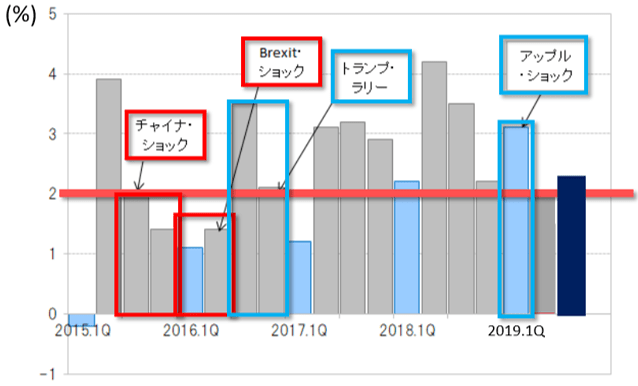

たとえば、2016年6月24日は、Brexit(英国のEU離脱)ショックでNYダウは1,000ドル以上の暴落となった。これに対して、同年11月10日は米大統領選挙でのトランプ氏の勝利を受けて、NYダウは1,000ドル以上の暴騰となった。これは、Brexitとトランプ勝利という「きっかけ」が、前者は悪材料で後者は好材料だったということだろうか。

両者における明確な違いは米景気だった。前者では米四半期成長率は1%台で低迷が続いていたのに対し、後者では2%以上に急回復していた(図表1参照)。以上のように見ると、Brexitがリスクオフをもたらし、トランプ勝利がリスクオフをもたらさなかったのは、「きっかけ」より景気との関係が重要だったのではないかと考えられる。

そういった観点からすると、昨年第4四半期の成長率について、定評の高いGDP予測モデル、GDPナウは7日、2.3%との予想値を発表しており、なお米景気回復は続いている可能性が高そうだ。そういった中では、「中東危機」を「きっかけ」としたリスクオフも限定的にとどまる可能性が高いと考えるのが基本ではないか。

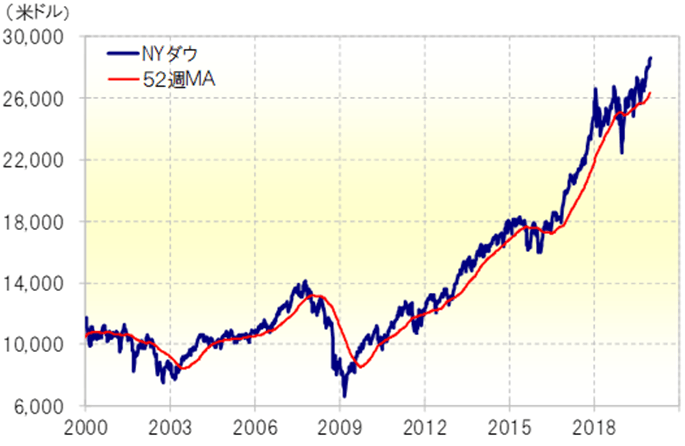

もう一つ、リスクオフが本格化するか、限定的にとどまるかの考え方として、米株の値動きを注目してみたい。経験的に、株安が継続的に展開する場合は、52週MA(移動平均線)を完全に割り込んでいくが、一時的な動きの場合は、52週MA前後で止まる可能性が高い。

NYダウの52週MAは、足元で2万6500ドル程度(図表2参照)。以上からすると、NYダウが2万6500ドルを完全に割り込んでいくようなら、「中東危機」を受けて株安トレンドへ転換、本格的なリスクオフ拡大に向かっている可能性が強くなるが、2万6500ドル前後までの下落にとどまるようなら、「中東危機」でもリスクオフは一時的な動きに過ぎない可能性が高いということになるのではないか。

「中東危機→原油高騰→景気減速」という可能性の低下

「中東危機」が、米景気を急速に減速へ向かわせるとしたら、それは原油価格の暴騰を通じたケースが最も現実的だろう。ただ、シェール原油の出現により、米国はすでに2014年からサウジアラビア、ロシアなどを抜いて「世界一の産油国」となっている。

その結果、原油高は米国にとってプラス面ともなっている。「世界一の産油国」米国は、原油高騰に対し、原油供給拡大より価格を抑制する、スウィング・プロデューサーの役割も担えるようになっている。そういった観点からすると、「中東危機」が、原油高騰を通じて米景気を減速に向かわせる可能性も、以前に比べて低くなっているのではないか。

以上のように見ると、「中東危機」が米景気減速を通じリスクオフ本格化をもたらす可能性は低いと考えられる。その中で、敢えて懸念材料を指摘するなら、トランプ大統領の不規則な言動ではないか。

トランプ氏は大統領に就任以降何度か外交的対立を経験してきたが、直接的な行動の前提として、「レッドゾーンを超えた場合」と述べてきた。ところが、今回、イラン革命防衛隊司令官殺害は「レッドゾーン超え」が不明確なままに行われた。直観的で、論理的な一貫性のなさが再確認された結果といえそうだ。そんなトランプ大統領の言動による偶発的ショックのリスクは、引き続き要注意ではあるだろう。