トルコリラと他の高金利通貨の違い

トルコリラ/円が続落し、約2ヶ月ぶりの水準まで下落してきた。ではこのまま一段と下落するかといえば、それはどうだろうか。

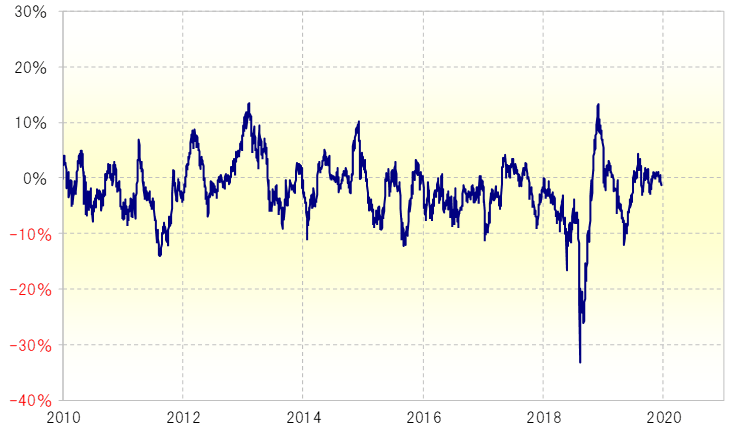

トルコリラ/円の90日MA(移動平均線)からのかい離率をみると、12月18日現在でマイナス1%程度なので、基本的には中立圏だろう(図表1参照)。

【図表1】トルコリラ/円の90日MAからのかい離率(2010~2019年)

出所:リフィニティブ・データをもとにマネックス証券が作成

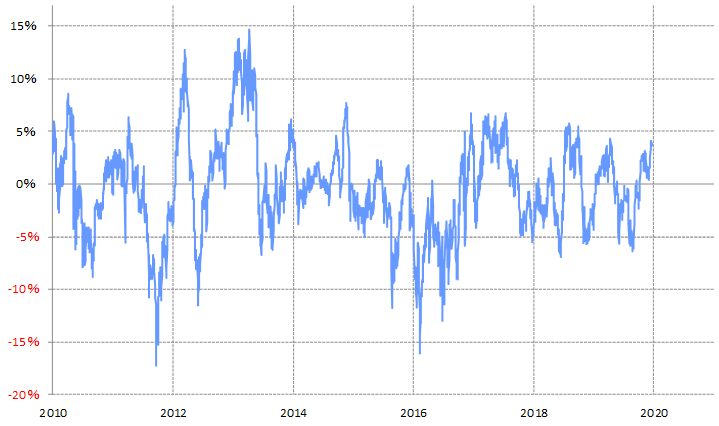

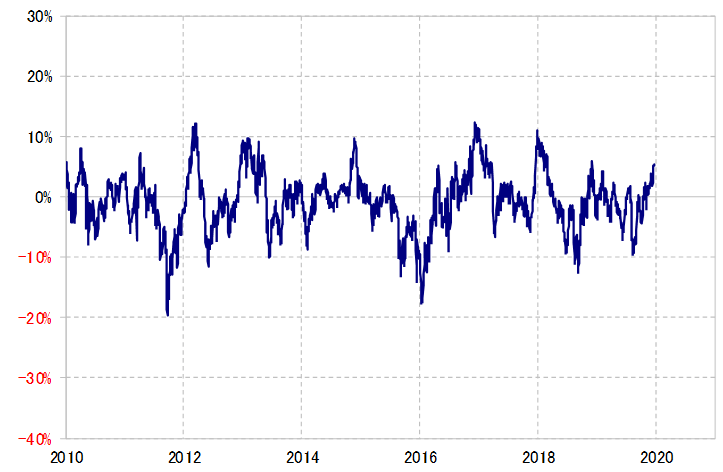

同じように、高金利通貨について、90日MAからのかい離率を比較すると、メキシコペソ/円も南アランド/円も5%近くに拡大している(図表2、3参照)。

【図表2】メキシコペソ/円の90日MAからのかい離率(2010~2019年)

出所:リフィニティブ・データをもとにマネックス証券が作成

【図表3】南アフリカランド/円の90日MAからのかい離率(2010~2019年)

出所:リフィニティブ・データをもとにマネックス証券が作成

以上のように見ると、トルコリラが下がっているというより、メキシコペソや南アランドのような他の高金利通貨が「上がり過ぎ」気味になる中で、トルコリラのみ中立圏での推移が続いているというのが、90日MAとの関係からみた客観的評価だろう。

米国株価指数が最高値圏で推移するなど、リスクオンのムードがあり、かつボラティリティー(変動率)が小さい、「低ボラ」が続く中で高金利通貨は買いを集めやすく、その意味でメキシコペソや南アランドの動きは理解しやすい。

これに対して、トルコリラは、12月17日に米上院が対トルコ制裁を可決するなど、対米関係悪化が再燃。それらが懸念され売られているというより、高金利通貨でありながら「買いにくい」というのが最近の状況なのではないか。

トルコリラ/円は、今年も90日MAを1割以上も下回ることが一度あった。その意味では、大きく売られた場合、足元18.8円程度の90日MAを1割下回るなら17円程度まで下落するリスクはあるだろう。

ただ一方で、リスクオン、低ボラといった基本的には高金利通貨が選好されやすい状況では、きっかけ次第で買いが戻る可能性も続いているということではないか。