・今週、ギリシャ2年物国債の利回りが、11年半ぶりに米国債を下回った。ギリシャ国債は欧州リスクの象徴であり、逆転は、07年10月以来11年半ぶり。欧州の政策金利がマイナスであることを考慮しても極めて稀。

・過去、このような逆転現象が発生したのは、99~2000年初頭と05~07年、今回の3回のみ。いずれも、世界の株価が極めて強い時。米国金利も低下しているが、高リスク債が買われる速度がこれを上回っている。

・逆転が終了するとリスクオン相場が終わりを告げる傾向。しかし、今回の相場はまだ始まったばかり。日米欧とも緩和長期化の可能性が一層高まり、BREXITも再延期で楽観ムード。リスクオン相場はしばらく続きそうだ。

ギリシャ国債利回りが米国債を下回る:11年半ぶりの超リスクオン市場

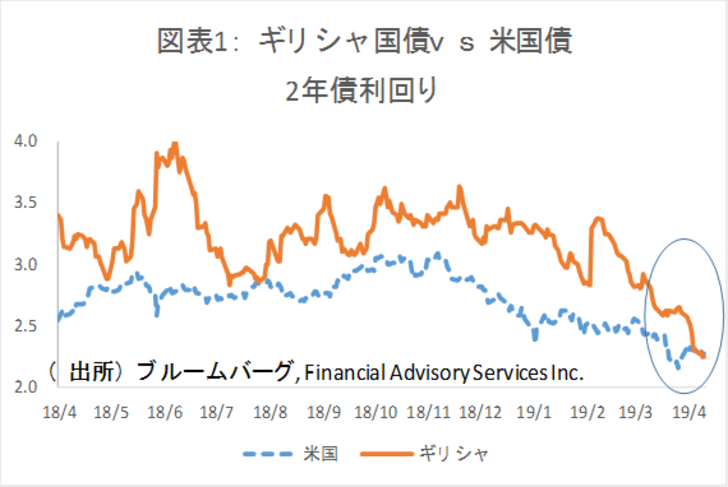

今週、ギリシャ2年物国債の利回りが米国債を下回った(図表1)。米国金利も低下しているが、高リスク債が買われる速度がこれを上回っているためだ。

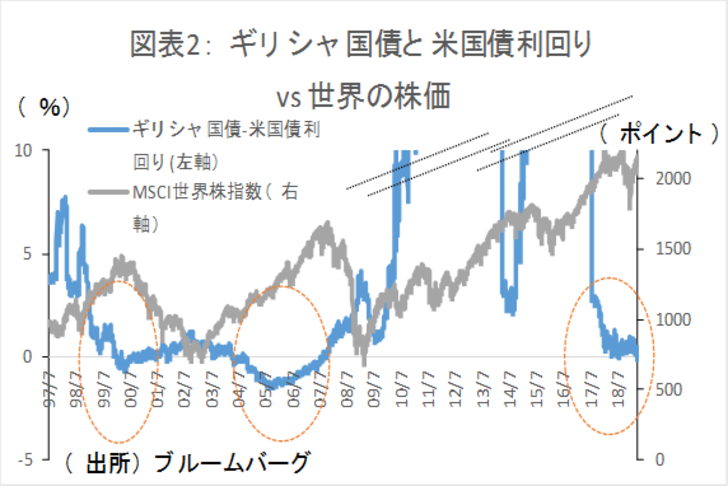

ギリシャ国債は欧州リスクの象徴であり、米国との利回り逆転は、07年10月以来11年半ぶりである(図表2)。欧州の政策金利がマイナスであることから、同じクオリティの国であれば欧州の国債利回りの方が低くなるのが自然だ。しかし、ギリシャのリスクは総じて高いことから、こうした現象は極めて稀である。

過去にこのような現象が発生したのは、99~2000年初頭と05~07年、そして今回の3回だけである(図表2)。昨年夏もギリシャ国債利回りが低下したが、米国債利回りを下回るには至らず、その後格差は拡大した。

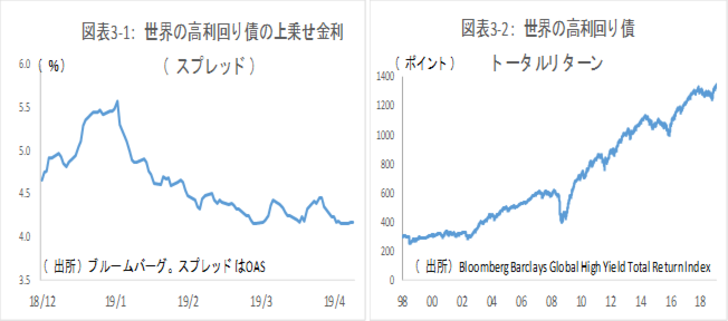

ギリシャ国債と米国債利回りの逆転現象は、市場がリスクオン・モードに強く傾いていることを表している。年初来、世界の高利回り債への需要は極めて強く、債券スプレッド(上乗せ金利)は低下の一途である(図表3-1)。高利回り債の総合リターン(利回りと値上がり益を合算した投資利回り)は、MSCI世界株式指数や米ダウ平均より一足先に過去最高となっている(図表3-2)。

足元では、昨年IPOが中止になったサウジアラムコによる1兆円の起債に11兆円もの買い需要が集まって話題になった。Netflix、DELL、ソフトバンクグループなど、BB以下の高リスク債の上乗せ金利は、1月以降低下しており、特に3月後半からの下落が著しい。世界の投資家が、少し無理をしてでも収益を取りに行く〝イールドハンティング″が端的に表れている。

金利逆転の終焉は、リスクオン相場終了の早期シグナル

過去、ギリシャvs米国の金利の逆転が終了すると、リスクオン相場も終わりを告げて、株価が下落する傾向がみられた(前掲図表2)。今回の本格的リスクオン相場はまだ始まったばかりである。思わぬ腰折れがあるとすれば、合意なきBREXITや米中貿易協議の決裂などだったが、いずれも最悪シナリオは回避できそうだ。欧州では、11日のEU臨時首脳会議で英国の離脱期限を10月31日まで延期すると決定した。英メイ首相の意向が通り、EUトゥスク大統領が避けたいとしていた小刻みな延期が認められた形だ。「合意なき離脱」回避の確度は大幅に高まったといえよう。

一方、昨日のECB理事会では、予想通り、金融政策の維持が決まった。ドラギ総裁が記者会見で緩和の副作用への配慮に触れたことから、緩和の長期化が見込まれよう。日米も金融緩和スタンスを相当期間維持しそうだ。

これらに伴いリスクオン相場も長期化するとみられる。いざというときの流動性には注意が必要だが、まだしばらくは、新興国や高リスク企業の株式や債券への投資機会が続きそうだ。