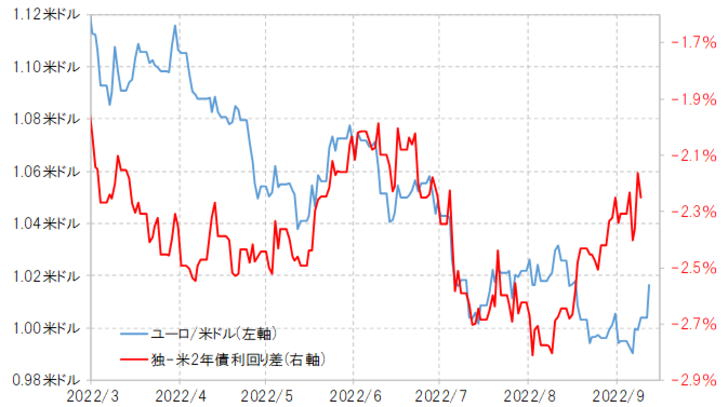

ユーロ/米ドルと金利差のかい離

ユーロ/米ドルは8月後半以降、「パリティ(等価)」割れ、ユーロ安・米ドル高再燃となった。こういった動きは、米大幅利上げ継続見通しに伴う米ドル高示唆、一方で主にロシアからのガス供給不安に伴うユーロ安示唆からすると自然な結果と受け止められたかもしれない。ただし、金利差との関係で見ると、ほぼ逆行する動きだった(図表1参照)。

【図表1】ユーロ/米ドルと独米2年債利回り差 (2022年3月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

例えば、独米2年債利回り差ユーロ劣位は、最近にかけて約2ヶ月ぶりの水準まで縮小した。この間の金利差とユーロ/米ドルの関係からすると、「パリティ」割れのユーロ安再燃ではなく、むしろ1.05米ドル程度までユーロ高・米ドル安に戻してもおかしくないといった示唆になっていた。

これは、2年債利回り差だけでなく、10年債利回り差で見ても基本的には同じ。独米10年債利回り差ユーロ劣位も、8月以降縮小傾向が続いてきた(図表2参照)。ではなぜ、ガス供給不安などがある中で、10年債利回りといった長期金利の独米差ユーロ劣位も、最近にかけて縮小傾向が続いたのか。それは、基本的には米長期金利以上に独長期金利上昇が大きかったためだ(図表3参照)。

【図表2】ユーロ/米ドルと独米10年債利回り差 (2022年5月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

【図表3】独米の10年債利回りの推移 (2021年1月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

以上のように見ると、今回見てきたユーロ/米ドルが顕著なように、最近にかけての米ドル高は、金利差からのかい離が目立つものだった。それは、ユーロ/米ドルほどではないものの、先週一気に145円寸前まで米ドル高・円安となった動きも同様だった(図表4参照)。

【図表4】米ドル/円と日米2年債利回り差 (2022年3月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

これは、「金利差を超えた米ドル買い」、つまり金利で説明できる範疇を超えた米ドル需要の強さということだろうか。普通に考えたら、その可能性は低そうなので、金利差が速やかに米ドル高を正当化できなければ、さらなる米ドル買いの「障害」になる可能性があるだろう。