短期と中長期の考え方

最近にかけて、米ドル/円が大きく動いたことで、その理由と今後の見通しなどについてご質問を受けることが多い。それを説明する上で難しさを感じるのは、短期と中長期の違いを理解する必要があるということだ。そこで今回は、米ドル/円の短期と中長期の考え方について再確認してみたい。

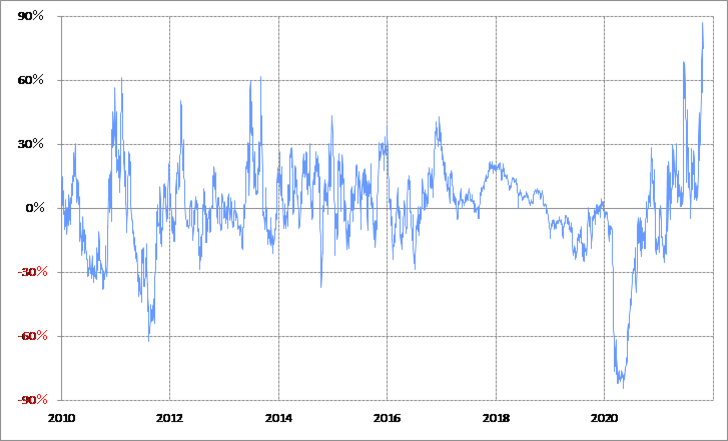

米ドル/円は、10月にかけて114円台まで一段高となった。これをうまく説明できるのは日米金利差であり、とくに金融政策を反映する日米2年債利回り差だった(図表1参照)。以上のように見ると、最近にかけての米ドル/円一段高は、米国の超金融緩和政策の転換を織り込む米金利上昇を受けた米ドル高だったと言えるだろう。

ただしその米金利上昇は、米2年債利回りの90日MA(移動平均線)からのかい離率で見ると、すでに短期的には、空前の「上がり過ぎ」の可能性がありそうだ(図表2参照)。これを見ると、米金利急騰に連動した短期的な米ドル/円上昇も一段落する局面を迎えている可能性が高いのではないか。では、これは短期的、循環的な米ドル/円上昇の一段落ということだけなのか。それとも、中長期的な米ドル/円上昇も終わる可能性があるのか。

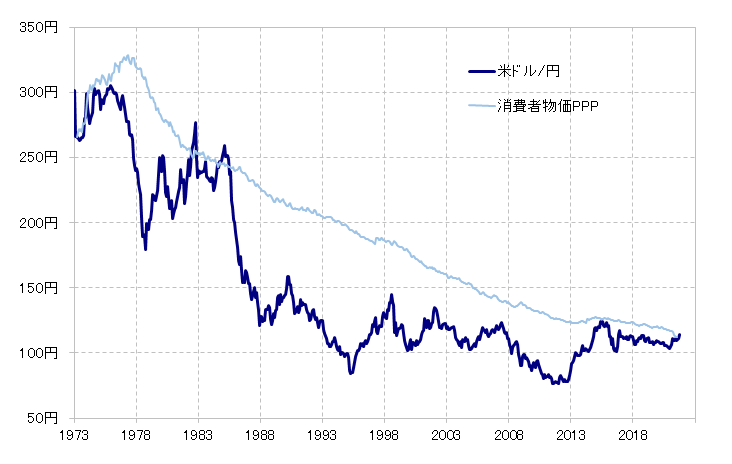

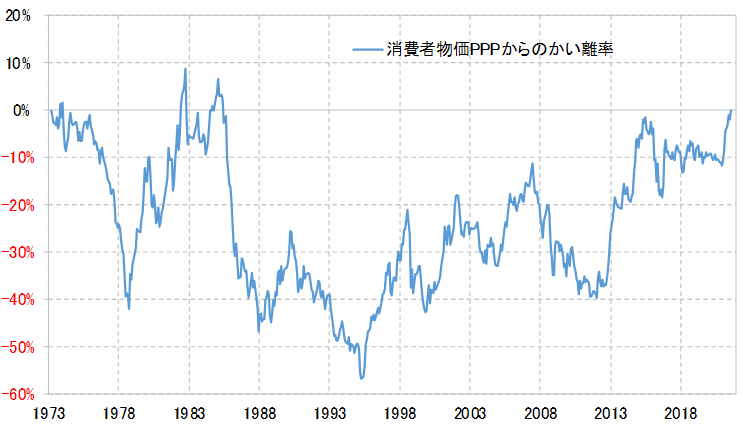

1973年以降の米ドル/円は、日米の消費者物価で計算した購買力平価がほぼ上限となってきた。そんな消費者物価の購買力平価は、足元で112円程度。その意味では、112円を超える米ドル/円上昇は、行き過ぎの可能性がある(図表3参照)。それでは、米ドル高・円安は、すでに見てきた短期の循環的な一巡ということだけでなく、中長期的にも終わりつつあるということになるのか。

一方で、米国の金融緩和政策の転換はこれから始まるもの。その意味では、それに伴う米金利の上昇は、短期的な行き過ぎを調整しながら、中長期的にはまだまだ広がる可能性が高いだろう。それは、基本的には米ドル高を後押しすることになるのではないか。

相場において行き過ぎは珍しくない。上述の日米消費者物価の購買力平価との関係でも、米ドル/円は1980年代前半など、最大1割程度上振れたことがあった(図表4参照)。それは、オイル・ショックを受けて、米国もインフレに対抗するべく高金利政策を採用、それに伴う米ドル高は、「ビナイン・ニグレクト(優雅なる黙認)」との対応となった頃の話だ。

そして、最近も物価上昇、インフレへの懸念が続いている。こういった中での基本的な金融・通貨政策の対応は、1980年代前半のような金融引き締め+通貨高容認。その中では、過去の実績より行き過ぎた米ドル高・円安に向かう可能性もあるだろう。

足元112円程度の日米消費者物価の購買力平価を1割上回るなら120円を超える計算になるが、以上見てきたことからすると、米金融緩和政策の転換に伴う米金利上昇に連れて、中長期的に米ドル/円が120円を超えるまで続く可能性はあるのではないか。

円の実質実効相場でも確認

もう1つ別の角度からのアプローチとして、中長期的な円安の目安である、日銀が公表している円の総合力を示す実質実効相場でも確認してみよう。この円実質実効相場は、1米ドル=125円で中長期的な米ドル高・円安が終了した2015年以来の水準まで下落(米ドル高・円安)となってきた(図表5参照)。では、これは米ドル高・円安の中長期的な限界の可能性を示しているのだろうか。

ただし、この円実質実効相場を5年MAからのかい離率にすると、2015年と最近では様相がかなり異なり、足元はとくに円の下がり過ぎではなく、下がり過ぎを拡大する余地がありそうだ(図表6参照)。

以上をまとめてみよう。米金利上昇の「上がり過ぎ」で、それに連動してきた米ドル/円は短期的には上昇一段落の可能性あり。ただ、米金融緩和政策転換に伴う米金利上昇が続く場合、米ドル/円は中長期的に「上がり過ぎ」拡大で120円超えに向かう可能性があるのではないか。

このような米ドル高・円安シナリオは、米金融緩和政策の転換に伴う米金利上昇が大前提になってきた。その意味では、そんなシナリオに変更の必要が出てくるとしたら、その米金利上昇を嫌気し米国株急落、米金利低下になった場合ということではないだろうか。