円高はいくらまで進むのか?

週明け早々、米ドル/円が一時102円割れとなるなど、為替相場が軒並み暴落した。この主因は、長期三角保ち合い下放れだろう。

先週106円を割り込んだことで、2015年から続いてきた長期三角保ち合いを下放れた結果となった(図表1参照)。長く続いた保ち合いで蓄積されたエネルギーが一気に発散されることで、経験的には保ち合い放れ後は一方向に大きく動きやすい。

長期保ち合いブレーク後は、教科書的には保ち合いスタート水準に戻るとされる。保ち合いの下値スタート水準は、2016年6月の98円。その意味では、保ち合い下放れで、米ドル/円は100円割れに向かう動きになっている可能性がありそうだ。

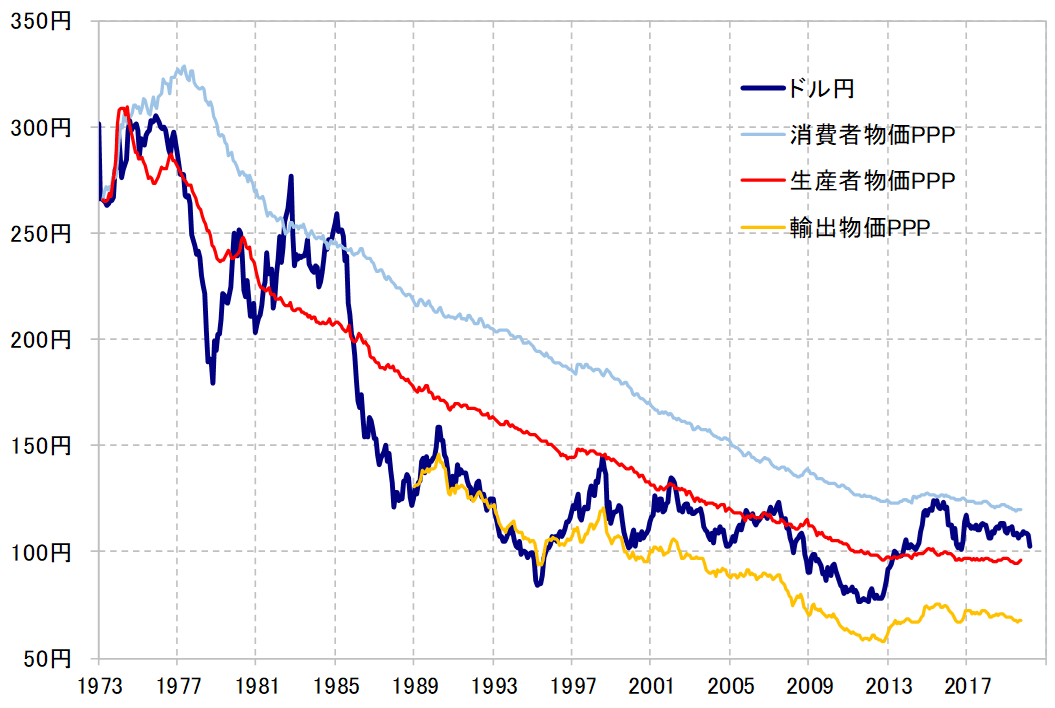

では100円割れから、米ドル/円はさらにどこまで下がる可能性があるのか。米ドル/円はいわゆるアベノミクスで100円台を回復して以降は、日米の生産者物価の購買力平価を下限、消費者物価を上限としたレンジを中心に推移してきた(図表2参照)。

生産者物価の購買力平価は足元で95円程度。これが現在の米ドル/円の「実力」なら、かりに95円を下回る米ドル/円の下落があっても行き過ぎで、一時的にとどまる可能性が高いのではないか。

リスクオフでのFX投資戦略

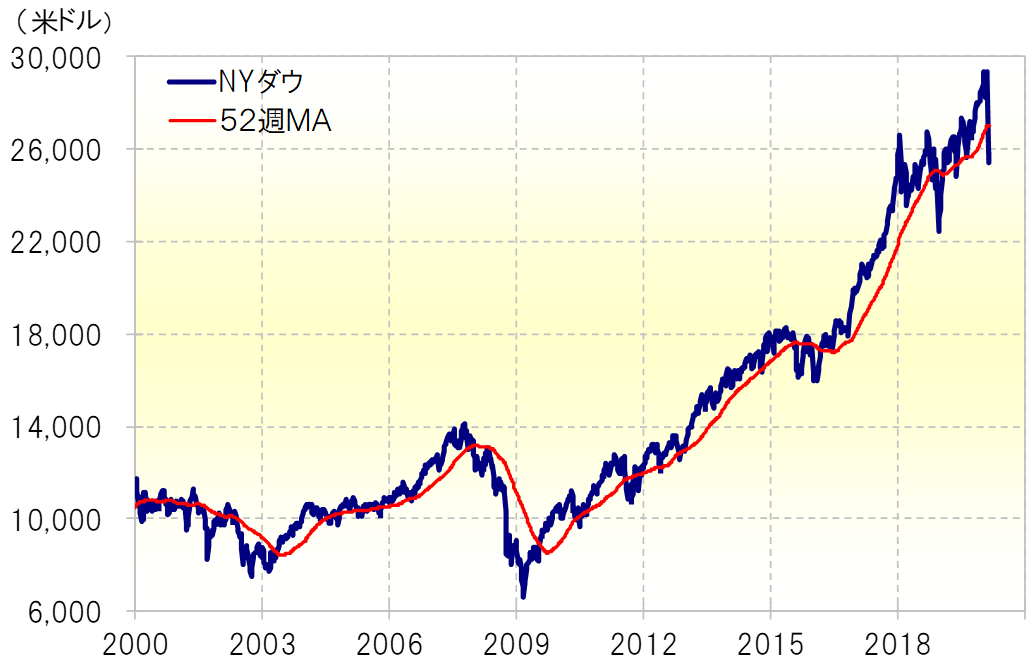

このような米ドル/円の保ち合い下放れを後押ししたのは、「コロナ・ショック」を受けた未曽有の世界的株大暴落だろう。特に米国株、NYダウも足元2万7000ドル程度の52週MA(移動平均線)を大きく下回ってきたことで、経験的には2009年から10年以上続いてきた株高トレンドがついに終了、株安トレンドへ転換した可能性も出てきた(図表3参照)。

このように、「コロナ・ショック」が拡大する中で、一時的ではなく、継続的な株安、リスクオフ局面に急転換した可能性が出てきた。その中で米ドル/円は、長く続いた小動きが終わり、その反動もあって大相場へ急転換した可能性がある。

「コロナ・ショック」への懸念が急拡大した数週間において、米国株の「10年株高」が終わり、「米ドル/円は小動き(低いボラティリティー=低ボラ)」といったこの数年間の「常識」が急転換している可能性がある。その意味では、頭を切り替える必要があるだろう。

リスクオフ局面では、基本的に「安全資産」、そして流動性の豊富な主要通貨が買われるのが基本。ただ足元は、主要国の中で比較的金利差下げ余地のある米国に利下げ期待が集中、米金利低下から米ドルは売られやすいため、円買いに集中しやすくなっているだろう。

そうなると、米ドル/円もクロス円も基本的には下落リスクが続くだろう。下落リスクが続くなら「売る」必要がある。「売る」なら、基本的には低い金利の通貨が選択される。総合的に考えると、ユーロ/円や豪ドル/米ドルの売りということではないか。また米ドル/円も、米金利の急ピッチの低下を受け、これまでより売るコストが低下してきた。