またESG関連の大きなニュースが飛び込んできた。米国労働省が年金基金の運用について規制するエリサ法を、気候変動リスクなどESGも考慮して投資先を選べるように変更するという。

GSIA(Global Sustainable Investment Alliance)が2年ごとに発行している「サステナブル投資レビュー」2020年版によれば、世界のサステナブル投資残高は2020年に35兆3,010億ドルとなった。2018年初めより約15%伸びて、世界の運用資産総額に占める比率は35.9%となった。なかでも米国のサステナブル投資残高が、2018年の11.995兆ドルから20年には17.081兆ドルへと42.4%増加した。欧州では、倫理基準での単純なネガティブ・スクリーニングは「ESG投資」とは見做されなくなったことによってネガティブ・スクリーニングの残高が大幅に減り、サステナブル投資残高も減少した。米国自身の残高が大きく伸びたこととネガティブ・スクリーニングの定義変更に伴う欧州の残高減少により、サステナブル投資残高は米国が欧州を抜いて最大となった。冒頭のエリサ法改正によって、ますます米国ではESG運用が拡大することは明白である。

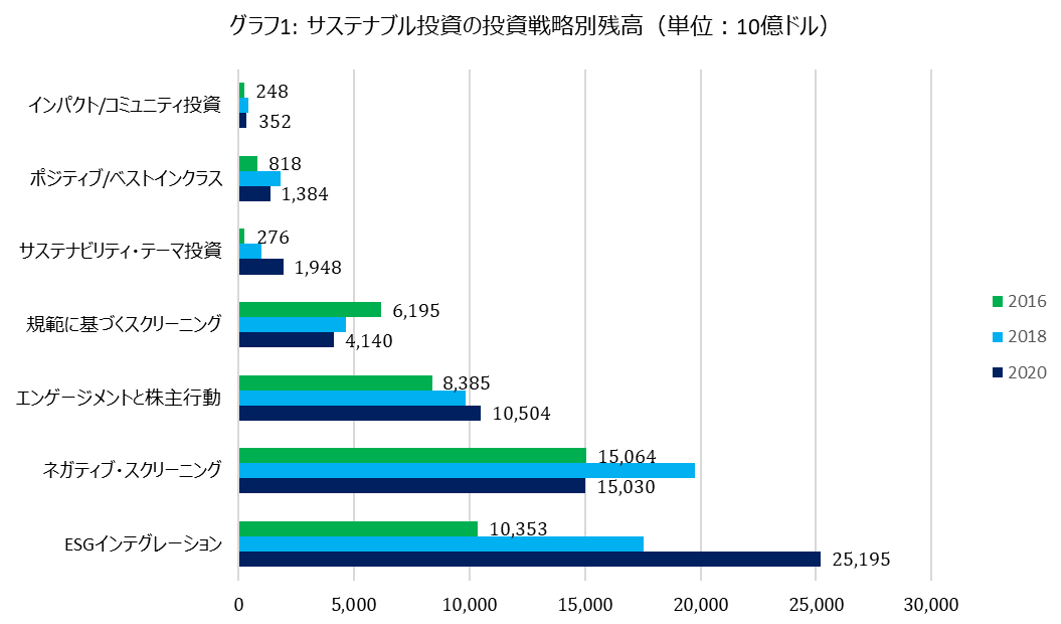

一口にサステナブル投資といっても、いろいろな戦略がある。グラフ1はサステナブル投資の内訳を投資戦略別の残高で示したものである1 。

最新の調査で最大の運用残高となった戦略は「ESGインテグレーション」である。投資先の決定において、従来から利用している財務情報にESG関連等の非財務情報をインテグレート(結合)して銘柄選択を行う戦略である。

2番目に残高が大きいのは、前回調査まで最大残高で最も歴史の古い戦略である「ネガティブ・スクリーニング」である。武器、タバコ、石炭火力発電、環境破壊、人権損害などESGの観点にそぐわない企業を投資対象から除外する。

「規範に基づくスクリーニング」はネガティブ・スクリーニングと似ているが、これはある規範を満たしていない企業を投資対象から排除するものだ。例えば国連グローバル・コンパクトの10原則のような国際的に合意された規範に基づいて、投資対象をスクリーニングする。

「ポジティブ・スクリーニング」は文字通りESG評価の高い企業を積極的に組み入れる戦略である。同業種内での比較を行うことが一般的なのでGSIAの分類では「ベストインクラス」もここに分類されている。

運用残高3位の「エンゲージメントと株主行動」は、株主として企業に対してESGに関する提案を積極的に働きかける投資手法。株主総会での議決権行使、日常的な経営者へのエンゲージメント、情報開示要求などを通じて投資先企業に対してESGへの配慮を促す。

「サステナビリティ・テーマ投資」は特定のテーマやプロジェクトへの投資である。例えば再生可能エネルギー、持続可能な農業、グリーンボンドへの投資などが含まれる。

「インパクト・コミュニティ投資」は社会・環境に貢献する技術やサービスを提供する企業に投資する。投資リターンだけでなく社会や環境に有益なインパクトを与えることを目的とするもので、場合によっては市場平均を下回るリターンも許容される。

グラフ1では2016年からの残高推移を示したが、この間、「ESGインテグレーション」が大きく残高を増加させた一方、「ネガティブ・スクリーニング」は2018年対比で減少している。欧州ではネガティブ・スクリーニングが世界全体の61%、規範に基づくスクリーニングが74%を占め、除外手法が多い。金額ベースでは「ESGインテグレーション」が圧倒的に大きいが、この間の増加率では「サステナビリティ・テーマ投資」が2016年対比で7倍となるなど大きく伸びている。

これらの戦略は、「インパクト・コミュニティ投資」の一部を除き、すべて市場平均を上回る高いリターンを追求するアクティブ運用である。では、そのパフォーマンスはどうなのか。次回は、日本の年金積立金管理運用独立行政法人(Government Pension Investment Fund: GPIF)がESG指数を用いたパッシブ運用などにも触れながら、ESG投資のパフォーマンスの問題について述べる。今後、投資家がとるべき運用戦略についても提示する。

1.ここに示したのは、あくまでGSIAの分類であり、他の定義も存在する。例えばロックフェラー財団のアプローチではネガティブ・スクリーニングとインパクト投資はサステナブル投資に含まれない。日本サステナブル投資フォーラムも同様の見解を示している。